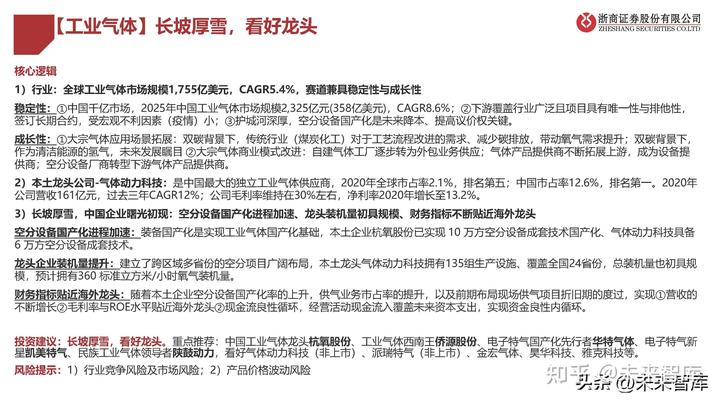

工业气体行业研究:从气体动力科技看中国工业气体行业长坡厚雪

(报告出品方/作者:浙商证券,邱世梁、王华君、张杨)全球工业气体市场规模1,755亿美元,赛道兼具稳定性与成长性2025年全球工业气体市场规

(报告出品方/作者:浙商证券,邱世梁、王华君、张杨)

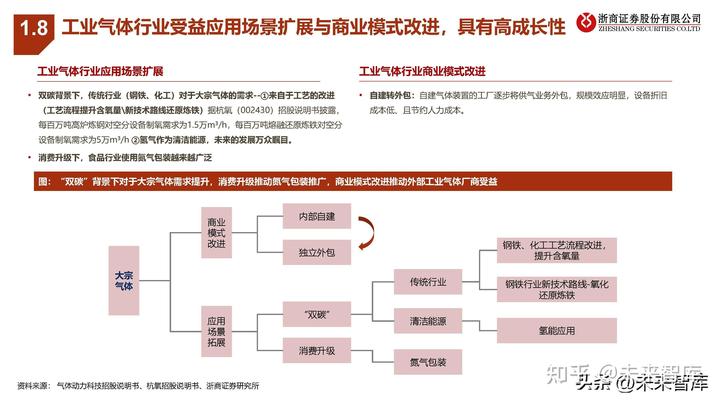

全球工业气体市场规模1,755亿美元,赛道兼具稳定性与成长性

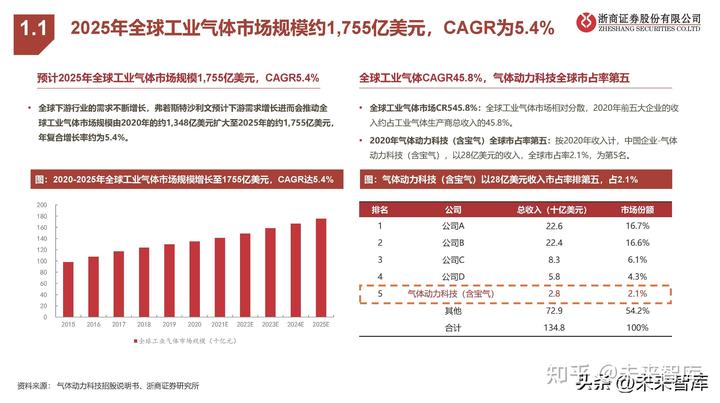

2025年全球工业气体市场规模约1,755亿美元,CAGR为5.4%

全球下游行业的需求不断增长,弗若斯特沙利文预计下游需求增长进而会推动全 球工业气体市场规模由2020年的约1,348亿美元扩大至2025年的约1,755亿美元, 年复合增长率约为5.4%。

全球工业气体市场CR545.8%:全球工业气体市场相对分散,2020年前五大企业的收 入约占工业气体生产商总收入的45.8%。 2020年气体动力科技(含宝气)全球市占率第五:按2020年收入计,中国企业-气体 动力科技(含宝气),以28亿美元的收入,全球市占率2.1%,为第5名。

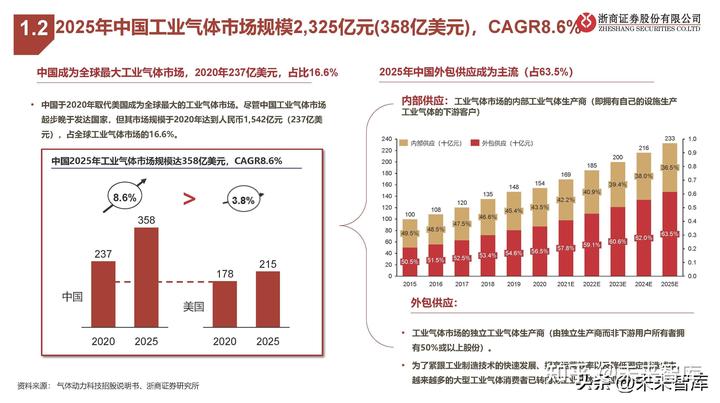

2025年中国工业气体市场规模2,325亿元(358亿美元),CAGR8.6%

中国于2020年取代美国成为全球最大的工业气体市场。尽管中国工业气体市场 起步晚于发达国家,但其市场规模于2020年达到人民币1,542亿元(237亿美 元),占全球工业气体市场的16.6%。

2025年中国现场工业气体市场规模1,395亿元,现场供应占65.5%

大型现场业务是什么:在客户生产场所内建造空气分离装置,管道供应气体,签 订10-15年合约。下游客户主要是冶金、化工及一般工业公司等需求规模庞大大 型企业。大型现场业务市场规模:弗若斯特沙利文预计其由2015年的人民币634亿元增至 2020年的人民币1,010亿元,CAGR9.8%。2020年该市场约占中国工业气体生产 市场总量的65.5%,且预计到2025年将进一步增至约人民币1,395亿元,2020年 至2025年的年复合增长率约为6.7%。

零售业务是什么:建立独立零售空气分离装置或者实用管道供应盈余,供应液化气 体或者钢瓶压缩产品。零售业务市场规模:弗若斯特沙利文预计中国零售工业气体市场由2015年的人民币 362亿元增至2020年的人民币532亿元,CAGR8.0%,约占2020年中国工业气体生 产市场总量的34.5%。到2025年其市场规模将增至约人民币930亿元,2020年至 2025年的年复合增长率约为11.8%。

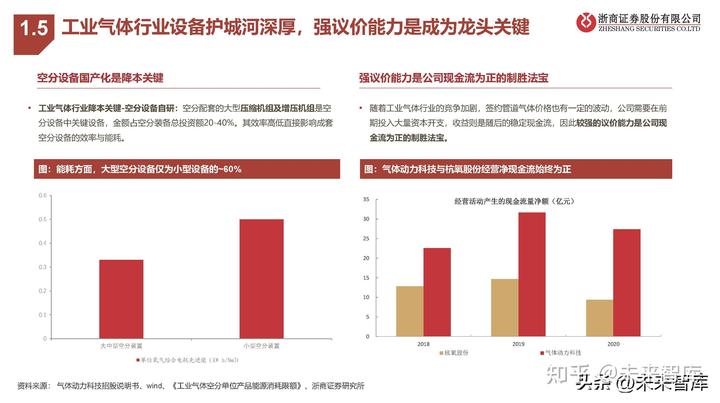

工业气体行业设备护城河深厚,强议价能力是成为龙头关键

工业气体行业降本关键-空分设备自研:空分配套的大型压缩机组及增压机组是空 分设备中关键设备,金额占空分装备总投资额20-40%。其效率高低直接影响成套 空分设备的效率与能耗。

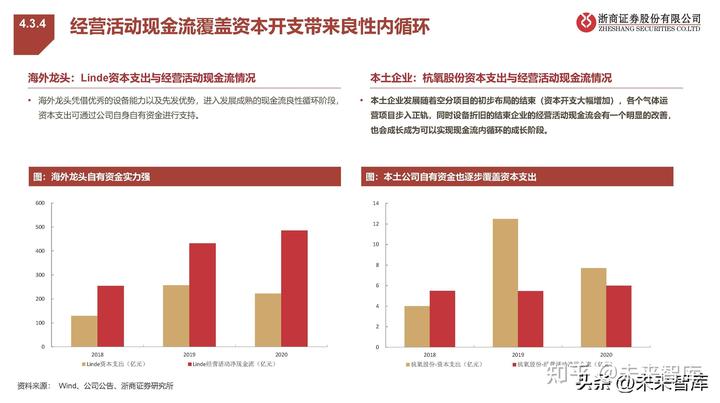

随着工业气体行业的竞争加剧,签约管道气体价格也有一定的波动,公司需要在前 期投入大量资本开支,收益则是随后的稳定现金流,因此较强的议价能力是公司现 金流为正的制胜法宝。

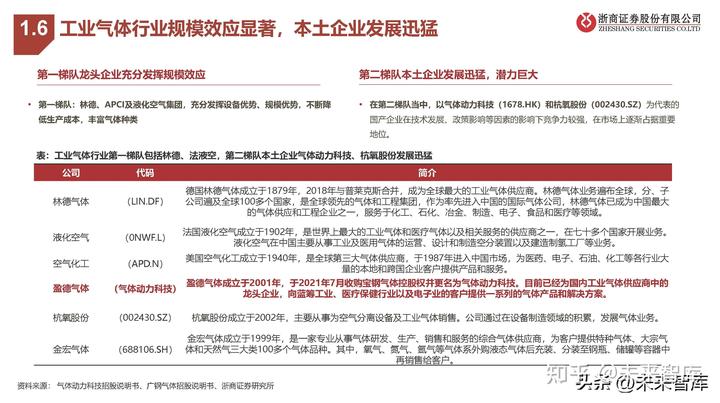

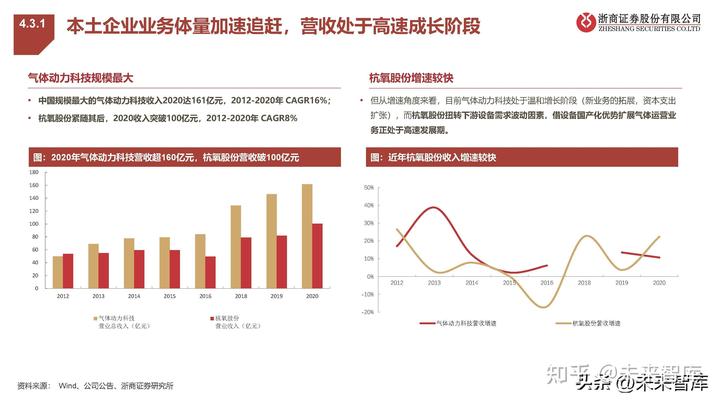

气体动力科技中国市占率第一,杭氧股份紧随其后

中国整体工业气体市场竞争格局CR5 38%:2020年中国的工业气体生产行业有约 8,000名参与者,包括内部生产商及独立工业气体生产商。 2020年全球CR5收入 占比45.8%,中国CR5收入占比38%。按2020年收入计,气体动力科技(含宝钢 气体)收入占比中国第一,占比约12.6%。

中国独立外包工业气体市场CR5 67.1%:2020年中国工业气体生产行业拥有 1,000家独立工业气体生产商。2020年前五大参与者占独立气体生产商总收 入的约67.1%按,2020年收入计,气体动力科技(含宝钢气体)收入占比第 一,占中国独立工业气体生产商总收入22.3%。

气体动力科技:中国独立气体龙头,气体业务+清洁能源双业务驱动

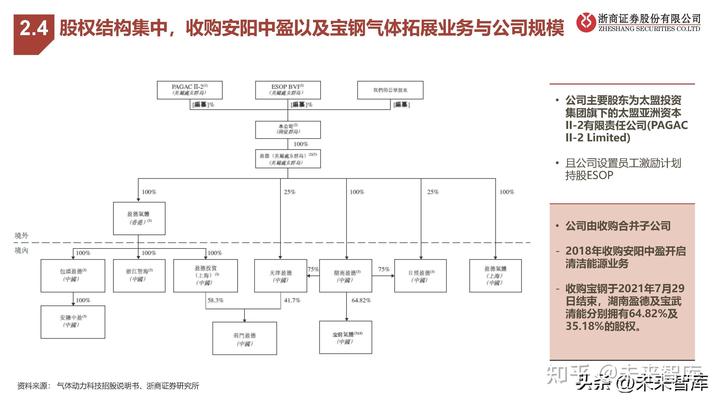

股权结构集中,收购安阳中盈以及宝钢气体拓展业务与公司规模

公司主要股东为太盟投资 集团旗下的太盟亚洲资本 II-2有限责任公司(PAGAC II-2 Limited) ,且公司设置员工激励计划 持股ESOP。

公司由收购合并子公司, 2018年收购安阳中盈开启 清洁能源业务 ,收购宝钢于2021年7月29 日结束,湖南盈德及宝武 清能分别拥有64.82%及 35.18%的股权。

气体动力科技:公司2020年营 收161亿元,空气气体毛利稳 定,清洁业务边际改善

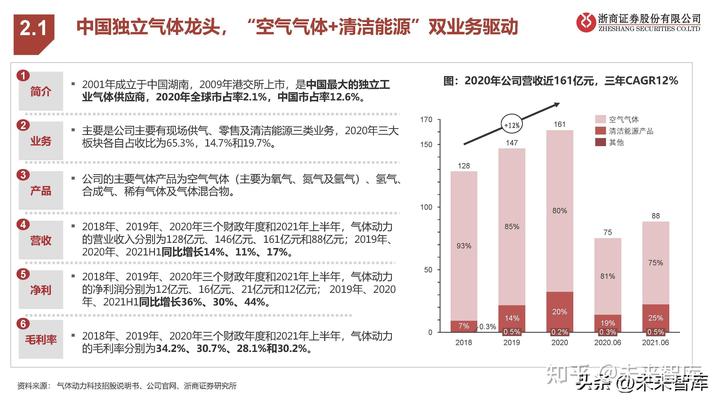

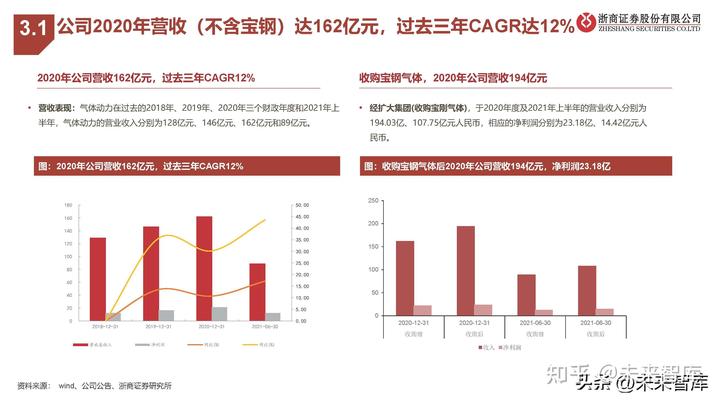

公司2020年营收(不含宝钢)达162亿元,过去三年CAGR达12%

营收表现:气体动力在过去的2018年、2019年、2020年三个财政年度和2021年上 半年,气体动力的营业收入分别为128亿元、146亿元、162亿元和89亿元。

经扩大集团(收购宝刚气体),于2020年度及2021年上半年的营业收入分别为 194.03亿、107.75亿元人民币,相应的净利润分别为23.18亿、14.42亿元人 民币。

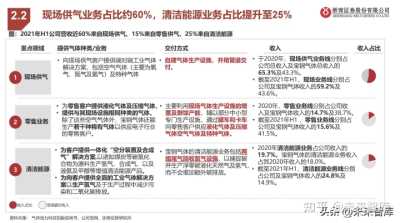

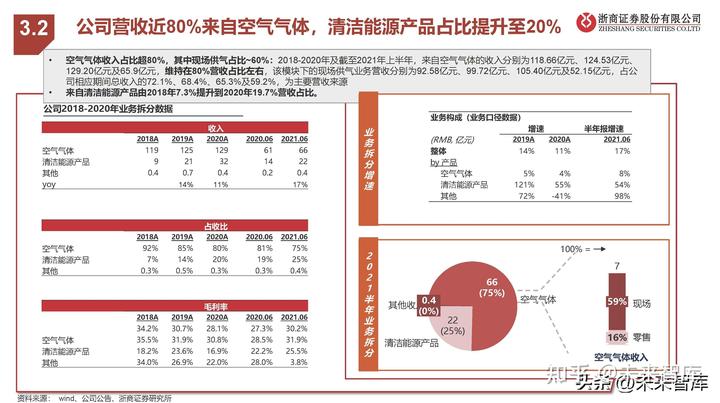

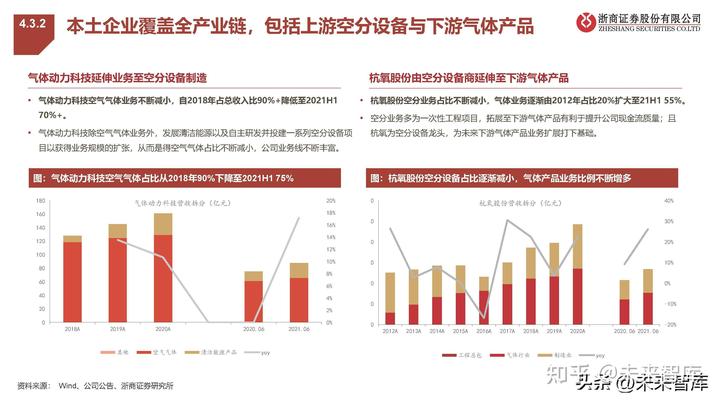

公司营收近80%来自空气气体,清洁能源产品占比提升至20%

空气气体收入占比超80%,其中现场供气占比~60%:2018-2020年及截至2021年上半年,来自空气气体的收入分别为118.66亿元、124.53亿元、 129.20亿元及65.9亿元,维持在80%营收占比左右,该模块下的现场供气业务营收分别为92.58亿元、99.72亿元、105.40亿元及52.15亿元,占公 司相应期间总收入的72.1%、68.4%、65.3%及59.2%,为主要营收来源 。 来自清洁能源产品由2018年7.3%提升到2020年19.7%营收占比。

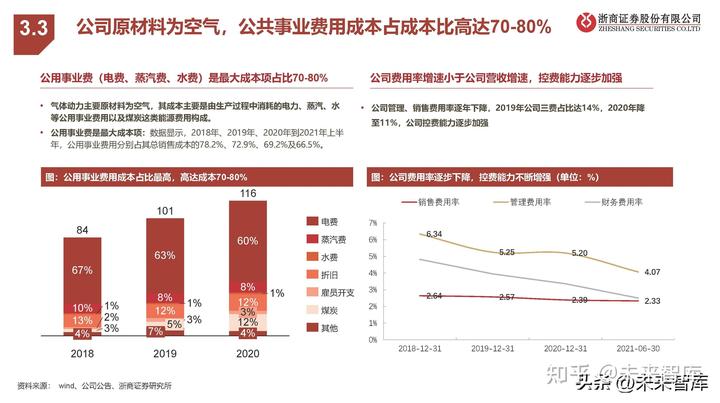

公司原材料为空气,公共事业费用成本占成本比高达70-80%

气体动力主要原材料为空气,其成本主要是由生产过程中消耗的电力、蒸汽、水 等公用事业费用以及煤炭这类能源费用构成。 公用事业费是最大成本项:数据显示,2018年、2019年、2020年到2021年上半 年,公用事业费用分别占其总销售成本的78.2%、72.9%、69.2%及66.5%。

公司管理、销售费用率逐年下降,2019年公司三费占比达14%,2020年降 至11%,公司控费能力逐步加强。

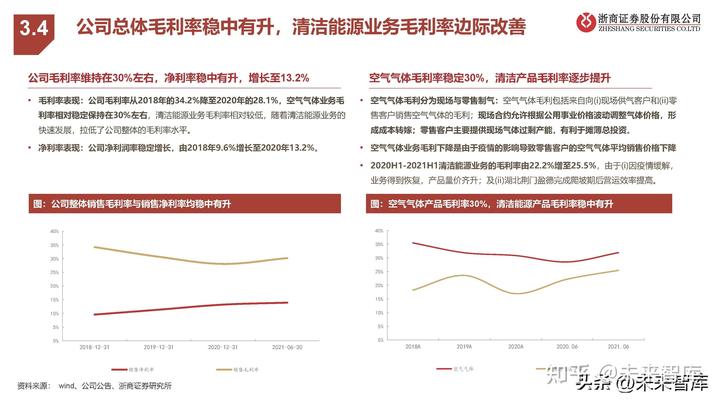

公司总体毛利率稳中有升,清洁能源业务毛利率边际改善

毛利率表现:公司毛利率从2018年的34.2%降至2020年的28.1%,空气气体业务毛 利率相对稳定保持在30%左右,清洁能源业务毛利率相对较低,随着清洁能源业务的 快速发展,拉低了公司整体的毛利率水平。净利率表现:公司净利润率稳定增长,由2018年9.6%增长至2020年13.2%。

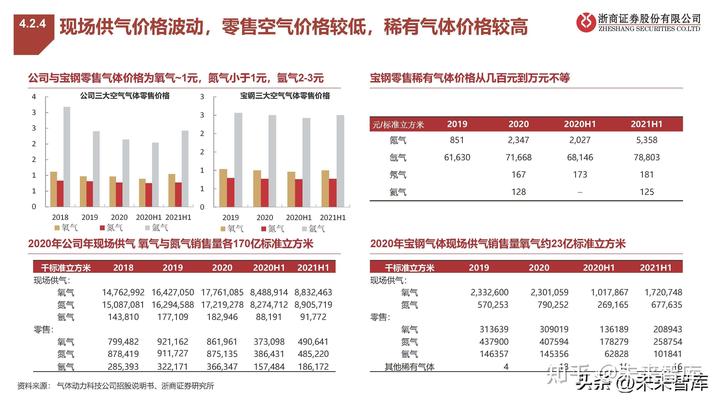

空气气体毛利分为现场与零售制气:空气气体毛利包括来自向(i)现场供气客户和(ii)零 售客户销售空气气体的毛利;现场合约允许根据公用事业价格波动调整气体价格,形 成成本转嫁;零售客户主要提供现场气体过剩产能,有利于摊薄总投资。 空气气体业务毛利下降是由于疫情的影响导致零售客户的空气气体平均销售价格下降 。 2020H1-2021H1清洁能源业务的毛利率由22.2%增至25.5%,由于(i)因疫情缓解, 业务得到恢复,产品量价齐升;及(ii)湖北荆门盈德完成爬坡期后营运效率提高。

产能爬坡,公司盈利能力上升,ROE稳步提升

销售净利率上升,推动ROE增长:相较于2019年,2020年由于新项目的投产公司向现场供气客户销售气体有所增加,现场供气通常不受到下游企业经营活动的影响,因为 通常签订的是长期协议,无论如何都要购买一定量;但2020年对于零售客户而言,受到疫情影响,销量走低,单价也有所下降。清洁能源产品收入受益于荆门盈德投产以及下游强劲需求推动。

长坡厚雪,中国 企业曙光初现

空分装置是生产空气气体过程中的核心设备

典型空分装置的主要零部件包括:空气过滤器、空气压缩机、冷冻装置、分子过滤纯化器、电力加热器、热交换器、涡 轮扩张器、精馏塔、副冷却器、氧气储存器、氧气压缩机及氧气补给系统。

清华气化炉是生产氢气及合成气体过程中的核心设备

清华气化炉的主要零部件包括磨煤机、煤浆泵、燃料喷嘴、气化炉、锁斗、合成气洗涤塔、闪蒸罐、沉降槽及激冷水泵。 为生产增值清洁能源产品,将使用多种其他设备,包括变换器、馀热锅炉、洗涤塔、缠绕管式换热器、二氧化碳浓缩塔 及PSA吸附塔。

装备是工业气体国产化的基础,本土企业具备空分设备技术实力

气体动力科技已具备 6 万方空分设备成套技术。盈德工程已成功投运50余套自主设计、制造和建设的3万等级以上冶金及化工型空分 设备。 海外气体工业龙头均为空分设备业务起家,逐步成长为工业气体龙头;在已突破设备 核心技术的情况下,公司取得更高市场份额的发展路径将更为通畅。

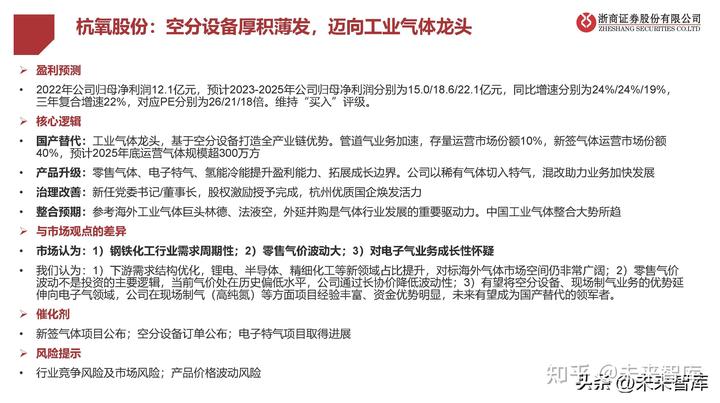

杭氧股份已实现 10 万方空分设备成套技术国产化,达到国际领先水平。 根据《气体分离设备行业统计年鉴》统计的数据,2020 年国内主要空分设备生产企业 制氧容量为统计口径,其中杭氧制氧总容量达 169.39 万 m³/h,市占率为 43.21%位 居国内市场第一。

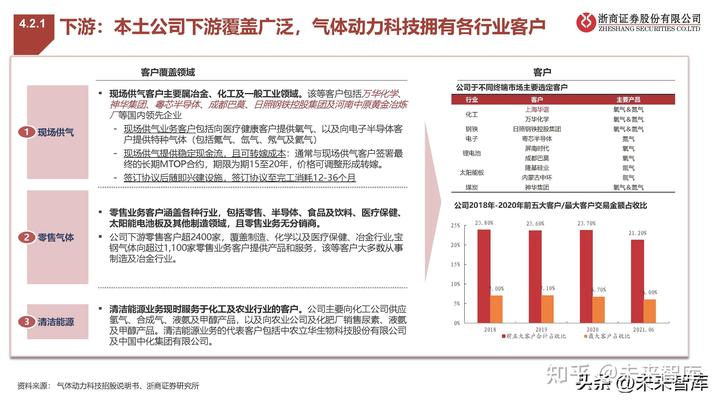

下游:本土公司建立了跨区域多省份的空分项目广阔布局

公司生产设施发展历程:截至2021年H1,气体动力科技建立了全国性的供气网络, 覆盖华东40组、华北&华中分别26组,西北25组,华南18组(含宝钢)。 氧气装机量超360w标准立方米╱ 小时:公司预计,于所有开发中的设施竣工后,氧 气总装机容量将超过3,600,000标准立方米╱ 小时。

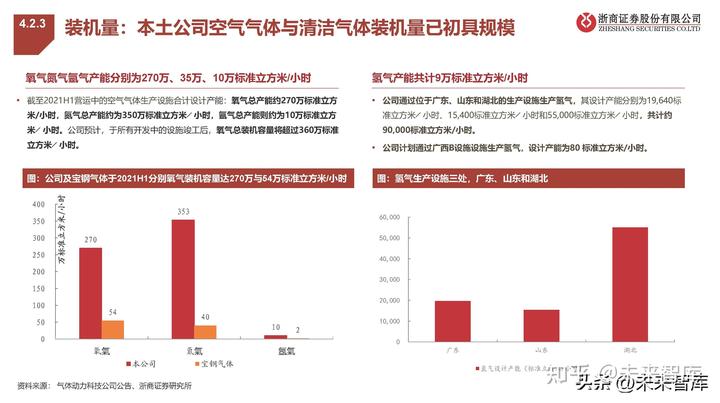

装机量:本土公司空气气体与清洁气体装机量已初具规模

截至2021H1营运中的空气气体生产设施合计设计产能:氧气总产能约270万标准立方 米/小时,氮气总产能约为350万标准立方米╱ 小时,氩气总产能则约为10万标准立方 米╱ 小时。公司预计,于所有开发中的设施竣工后,氧气总装机容量将超过360万标准 立方米╱ 小时。

公司通过位于广东、山东和湖北的生产设施生产氢气,其设计产能分别为19,640标 准立方米╱ 小时、15,400标准立方米╱ 小时和55,000标准立方米╱ 小时,共计约 90,000标准立方米/小时。 公司计划通过广西B设施设施生产氢气,设计产能为80 标准立方米/小时。

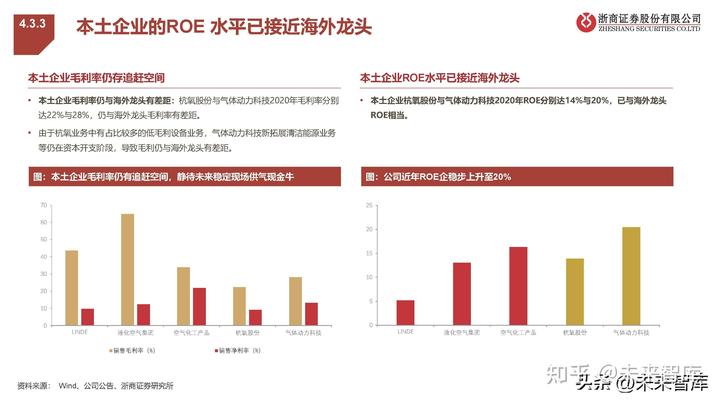

本土企业的ROE 水平已接近海外龙头

本土企业毛利率仍与海外龙头有差距:杭氧股份与气体动力科技2020年毛利率分别 达22%与28%,仍与海外龙头毛利率有差距。 由于杭氧业务中有占比较多的低毛利设备业务,气体动力科技新拓展清洁能源业务 等仍在资本开支阶段,导致毛利仍与海外龙头有差距。

本土企业杭氧股份与气体动力科技2020年ROE分别达14%与20%,已与海外龙头 ROE相当。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。