新奥股份研究报告:进击的天然气产业链一体化龙头

(报告出品方/作者:国海证券,陈晨,许可,王璇)1、公司简介:进击的天然气产业一体化龙头新奥集团国际投资有限公司是公司第一大股东,王玉锁是

(报告出品方/作者:国海证券,陈晨,许可,王璇)

1、公司简介:进击的天然气产业一体化龙头

新奥集团国际投资有限公司是公司第一大股东,王玉锁是公司实际控制人。新奥 天然气股份有限公司成立于 1992 年,总部位于河北省廊坊市,原名河北威远实 业股份有限公司,于 1994 年 1 月在上海证券交易所上市,1999 年改名为河北威 远生物化工股份有限公司,2015 年 1 月起由“威远生化”更名为“新奥股份”。 截至 2022 年底,新奥集团国际投资有限公司直接持有公司股份 44.23%,是公司 第一大股东,上市公司实际控制人是王玉锁先生。

天然气产业链一体化布局。最近几年公司分别向中下游做了两次重要收购,2020 年 9 月收购完成了新奥国际及精选投资持有的新奥能源(http://02688.HK)32.64%股份, 把新奥能源纳入了公司合并报表范围,新奥能源具备强大的天然气分销网络和相 关基础设施,与公司在产业链方面形成了较强的协同效应。2022 年 8 月,公司收 购完成了新奥科技、新奥集团及新奥控股合并持有的新奥舟山 90%股权,新奥舟 山主要从事在浙江舟山的天然气接收站项目,助力公司提升天然气市场份额,更 好地发挥天然气供应和应急储备作用。2022 年,公司总销售气量 362.04 亿方, 约占全国天然气表观消费量的 10%,行业龙头地位突显。

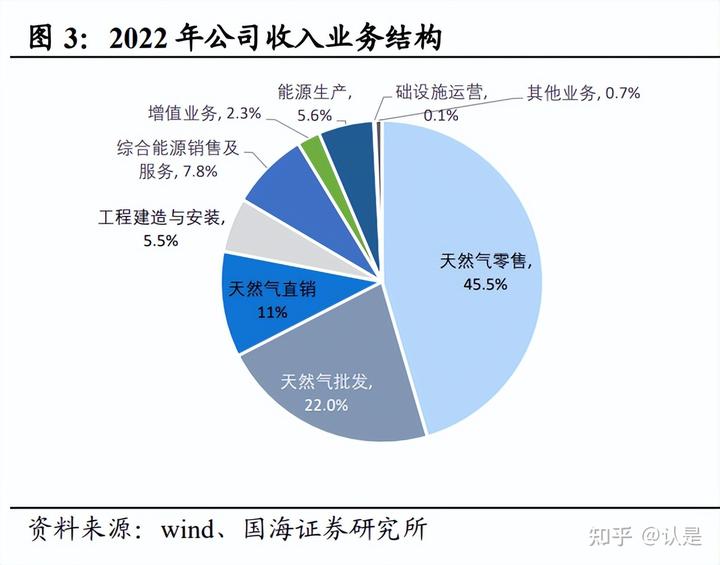

天然气分销(零售与批发)与直销是公司第一大收入来源,同时也是公司第一大利润来源。2022 年报显示,公司营业总收入中,天然气零售占比 45%、天然气 批发占比 22%、天然气直销占比 11%、工程建造与安装占比 5%、综合能源销售 与服务占比 8%、增值业务占比 2%、能源生产占比 6%;同期,公司实现毛利总 额中,天然气零售占比 32%、天然气批发占比 12%、天然气直销占比 13%、工程 建造与安装占比 15%、综合能源销售与服务占比 7%、增值业务占比 9%、能源生 产占比 9%。

2022 全年实现盈利大幅增长。由于天然气直销业务、能源生产业务等实现了大幅 增长,2022 年实现营业收入 1541.7 亿元,同比增加 33.0%;实现归属于上市公司 股东的净利润 58.4 亿元,同比增加 26.2%。

2、天然气板块:分销业务稳健增长,直销业务快速增长

2.1、天然气分销业务:稳健增长

公司天然气分销业务主要分为零售和批发。分销业务主要是由 2020 年收购的港股新奥能源(截至 2022 年末新奥股份持有其 32.64%股权)运营,分销包 括零售与批发。天然气零售业务为采购天然气,经过气化、调压、除杂、脱水、加 臭等环节后,通过管网输送给工商业、居民、交通运输等终端用户,气源供应主要 是中石油、中石化、中海油,非常规气以及海外 LNG 资源。截至 2022 年末,公司 在全国拥有 254 个城市燃气项目,主要覆盖安徽、福建、广东、广西、河北、河南、 湖南、江苏、江西、辽宁、山东、浙江、上海、天津等 20 个省市及自治区,经济 发达省份居多,地理位较为优越。

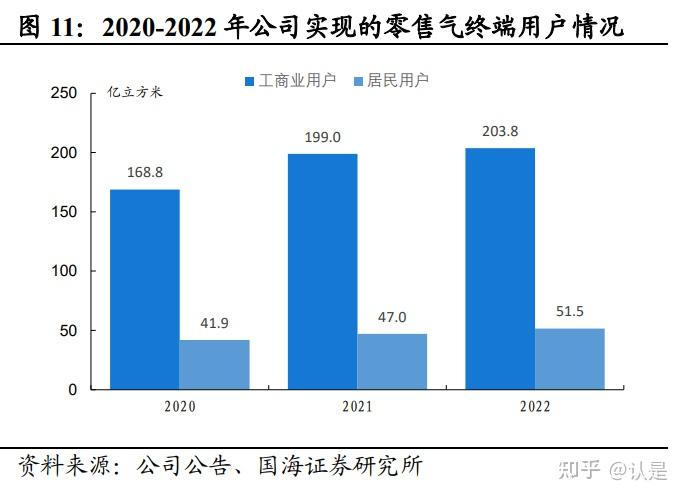

新奥能源零售气销量从 2009 年的 29 亿立方攀升至 2022 年的 259 亿立方,年均复 合增长率为 18%。具体来看,2022 年公司实现天然气零售量为 259.4 亿立方米,同 比增长 2.7%,其中工商业用户 203.8 亿立方米,居民用户 51.5 亿立方米,从近几年 数据来看,工商业用户占比稳定在 80%左右,居民用气占比约为 20%。工商业用户 的销售价格采取政府指导价,目前各城市基本建立起了非居民用气销售价格联动机 制,在上游门站价变动时候,公司可依据变动幅度申请非居民用户燃气销售价格调 整。2022 年公司工商业用户占比高达约79%,下游用户结构较为有利,可以灵活顺 价。居民用气销售价格采取政府定价的方式。

2022 年新奥能源零售气价差为 0.48 元/立方米,相比 2021 年下降 0.03 元/立方米, 随着国际天然气价格合理回归,我们预计 2023 年零售气价差有望回归至 0.5 元/立 方左右。

天然气批发业务是零售业务的补充。公司从国内上游天然气生产及销售主体采购气 源后,通过自有和第三方气源运输网络,批量向自有经营区管网未覆盖的客户或者 贸易商等进行天然气销售。批发业务定价以国内 LNG 市场化价格为主。 新奥能源批发气销量从 2010 年的 2.2 亿立方攀升至 2022 年的 67.6 亿立方,年均复 合增长率为 33%。2022 年,公司实现天然气批发量为 67.6 亿立方米,同比下滑 14%,下滑主要是疫情影响叠加 2022 年天然气价格涨幅较大抑制了部分下游需求。 2022 年该项业务毛利率从 2%提升至 8%,主要是公司对海外长协进行灵活销售, 实现了利润大幅提升。

2.2、天然气直销业务:快速增长

天然气直销业务机制灵活。公司天然气直销业务以采购国际天然气资源为主,配合 国内自有和托管 LNG 液厂资源及非常规资源等,向国内工业用户、城市燃气运营 商、电厂、交通能源运营商、国际贸易商等客户销售天然气。国际采购方面,公司 通过长期购销协议及现货采购的方式保障了气源供应。2022 年公司新增国际长协资 源 量 530 万吨/年,目前公司已与道达尔、锐进、雪佛龙、切尼尔、诺瓦泰克、 EnergyTransfer、NextDecade 合计签署了 764 万吨/年的长期购销协议。公司的国际 天然气资源与 JCC、Brent、HenryHub 等国际主流能源指数挂钩。在国内资源方面, 公司通过权益投资、代加工等方式获取煤制气、煤层气、散井气、页岩气、LNG 液 厂资源。直销气业务机制灵活,定价较为市场化。

2022 年天然气直销业务价差大幅提升。2022 年,公司实现天然气直销气量为 35.1 亿立方米,同比下滑 14%。2022 年该项业务价差达到 0.72 元/立方米,同比增加 0.41 元/立方米,主要是公司利用低价长协的优势在海外灵活销售,实现了利润水平 的提升。2022 年子公司新奥新加坡与 Cheniere 签署了 90 万吨的长协,价格挂钩 HH 指数,2022 年只执行了一半的货物量,当前 TTF 现货价与 HH 现货价仍存在 10 美元/百万英热的价差,这为 2023 年低价长协转售欧洲市场创造了空间。

天然气直销业务有望保持较快增长。国内天然气消费仍有较大的增长空间,根据公 司 2022 年报显示,据预测国内天然气消费量到 2030 年有望实现 6000 亿方左右, 2021 年国内天然气表观消费量为 3740 亿立方米,其中国内产量为 2053 亿立方米、 总进口量为 1687.4 亿立方米,进口依赖度为 45%。未来天然气消费增长很大一部分 要依赖进口 LNG 的增长,大客户为主的直销业务也将有长足发展,预计在 2030 年 前有超过 1500 亿方增量市场规模。

2.3、天然气接收站业务:承上启下,未来有望放量

公司的基础设施运营业务主要是公司的舟山 LNG 接收及加注站项目。该项目在 2022 年实现了并表(上市公司持有 90%股权)。该项目是国家能源局核准的第一个 由民企投资的大型 LNG 接收站,一期于 2018 年 10 月正式投运,二期项目于 2021 年 6 月份投产,核准设计处理能力 500 万吨/年,实际能力 750 万吨/年,管道输配 能力达到 80 亿方/年。三期项目已经开工建设,新增设计处理能力 350 万吨/年,全 部建成后公司接收站实际处理能力将达到 1100 万吨/年。

舟山接收站业务未来有望放量。2022 年,受海外天然气价格高企等多重因素影响, 国内沿海 LNG 接收站利用率普遍较低,2022 年公司共实现处理量 153.26 万吨,公 司积极开展罐容租赁、小船分拨、国际保税罐等多种业务。随着国际天然气价格逐 步理性回归及国内下游需求恢复,舟山所在沿海地区有对天然气需求旺盛,根据十 四五规划,浙江天然气消费量将从 2021 年的 180 亿立方米提升至 2025 年 315 亿立 方,年均复合增长率高达 15%,将有力促进舟山接收站业务发展。

收购舟山接收站的业绩承诺。上市公司 2022 年实现了舟山接收站 90%股权的收购, 交易作价为 85.5 亿元,以一半股票一半现金方式收购。根据交易时候的承诺,舟山 接收站在 2022 年-2025 年,分别实现净利润为 3.5、6.4、9.3、12.0 亿元,根据公司 2022 年报,舟山接收站项目实现扣非后归母净利润为 4.02 亿元,超过业绩承诺金 额。

3、综合能源及增值业务:从泛能理念出发,业务增长迅速

公司的综合能源业务:是从泛能理念出发,立足于客户节能降本、低碳转型需求, 因地制宜融合天然气及生物质、光伏、地热等可再生能源,为客户量身打造冷、 热、气、电综合能源供应及低碳智能方案,实现多能协同供应和能源综合梯级利 用。公司通过迭代升级光伏、售电、配网、燃气蒸汽锅炉运营等泛能产品,聚焦 低碳园区、低碳工厂、低碳建筑、低碳交通等四大类客户。

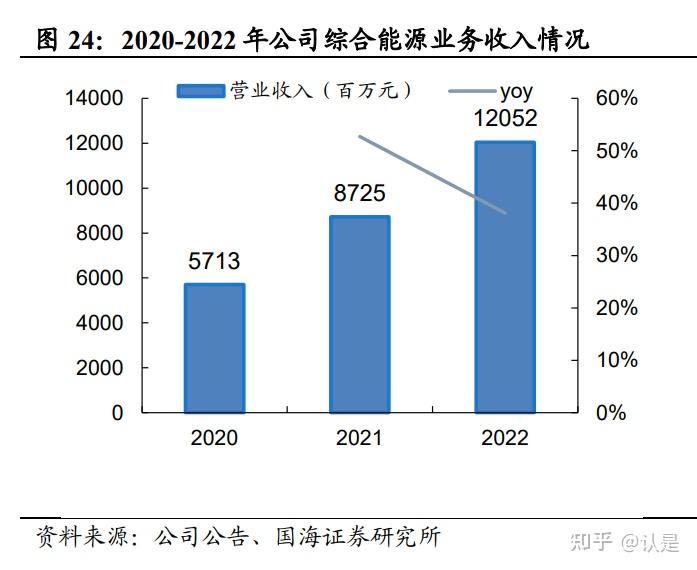

业务有望保持快速增长。2022 年,公司共有 60 个综合能源项目完成建设并投入 运营,累计已投运项目 210 个,为公司带来冷、热、电等共计 222.4 亿千瓦时的 综合能源销售量,同比增长 16.6%。另有在建综合能源项目 54 个,当在建和投 运项目全部达产后,综合能源需求量将达到 417 亿千瓦时。2022 年,公司签约客 户项目用能规模为 180 亿千瓦时,这些项目的逐步落地降为 2023 年综合能源业 务收入的继续增长打下坚实基础。

增值业务增长潜力较大:是以客户为中心,聚焦安全、低碳、舒适、个性需求, 为家庭用户提供安全佑家、低碳爱家、智联优家三大核心服务产品。公司一方面 大力推广安防、保险、供暖、厨卫等燃气强关联产品,另一方面进行产品创新, 推出安全数智化、工商户燃气报警、清洁采暖、NFC 卡、LoRa 物联等系列产品。目前增值业务在公司现有客群的渗透率仅为 10.1%,而在 2022 年新开发客户中 的渗透率则有 27.2%,业务增长潜力较大。

4、工程建造与安装业务:氢能业务有望成为亮点

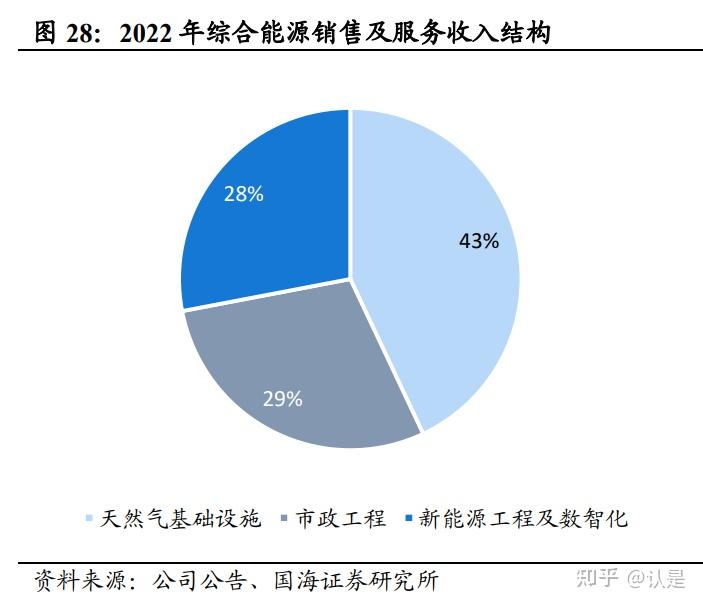

工程建造业务:主要是天然气基础设施工程、市政工程、新能源工程、数智化四 大工程。截至2022年底,公司参与的工程项目包括3座LNG接收站,10 余座LNG液化工厂,30 多余座焦炉煤气综合利用项目,超过2500公里长输管线及超 过 8000公里中高压管网。公司工程建造业务致力于自主研发及合作的方式获取 更多绿氢制取、储能、CCUS、地热等方面的前沿低碳技术。 在氢能领域,公司自2011年开始承接工程项目,经历了10 余年的积累,目前已 形成成熟的氢能制取及加氢站工程项目的建设经验,参与的氢能相关工程达到 40 余个,覆盖煤制氢、天然气制氢、电解水制氢等多种制氢路径。 2022 年综合能源销售及服务收入结构:天然气基础设施占比 43%、市政工程占 比 29%、新能源工程及数智化占比 28%。

2022 年氢能领域工程建造占签单的 30%。2022 年公司累计签约金额达 47 亿元, 其中氢能相关签约金额达 14 亿元,氢能领域工程建造有望成为公司一大增长点。安装业务:主要面向居民和工商业用户,提供燃气使用的庭院管网敷设及设备安 装、室内管道及设施安装、售后维保等服务。居民端,针对新建商品房、原有未 安装管道燃气的居民住宅等,对居民小区建筑红线内的庭院管网、设备及户内管 道、设施进行安装建设,公司收取工程安装费用;工商用户端,公司对工业、商 业、福利性单位等客户进行燃气管道工程及相关设备安装。工程安装业务主要是 通过招标方式选定工程承包及物资供应商。

5、能源生产业务:煤炭业务盈利能力较强

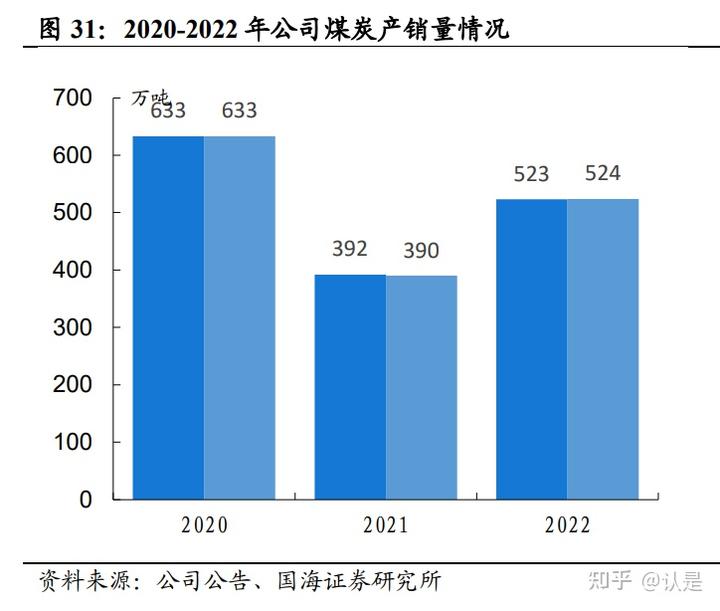

能源生产业务主要是煤炭业务和甲醇业务。 全资子公司新能矿业拥有王家塔煤矿,核定产能 800 万吨,权益产能为 800 万吨/ 年,项目位于内蒙古鄂尔多斯伊金霍洛旗,该矿采选都委托给第三方运营。王家 塔煤矿地质结构简单,煤种主要是为不粘煤,较少是长焰煤,主要产品是混煤和 洗精煤,混煤做动力煤用,洗精煤主要用作煤化工、钢铁行业等。2022 年新能矿 业实现净利润 13.4 亿元。 甲醇业务位于内蒙古鄂尔多斯市达旗,拥有 2 套生产装置,合计产能为 120 万吨/ 年,权益产能为 96 万吨/年,主要原料用煤采购自鄂尔多斯及周边,下游主要是 大中型终端化工企业。

6、盈利预测

公司主要业务拆分及预测如下: (1)2023-2025 年,结合全国天然气消费增长以及公司销售规划等,我们预测公 司天然气零售量分别为 285、314、345 亿立方,分别增长 10%、10%、10%。 (2)2023-2025 年,结合行业价格判断及 2022 年等数据,我们预测公司天然气 零售业务单位毛利分别为 0.3 元/立方米、0.3 元/立方米、0.3 元/立方米。 (3)2023-2025 年,结合全国天然气消费增长以及公司销售规划等,我们预测公 司天然气批发量分别为 70.9、74.5、78.2 亿立方,分别增长 5%、5%、5%。

(4)2023-2025 年,结合行业价格判断及 2022 年等数据,我们预测公司天然气 批发业务单位毛利分别为 0.2 元/立方米、0.2 元/立方米、0.2 元/立方米。 (5)2023-2025 年,结合全国天然气消费增长以及公司销售规划等,我们预测公 司天然气直销量分别为 49.1、63.8、79.8 亿立方,分别增长 40%、30%、25%。 (6)2023-2025 年,结合行业价格判断及 2022 年等数据,我们预测公司天然气 直销业务单位毛利分别为 0.6 元/立方米、0.6 元/立方米、0.6 元/立方米。 (7)2023-2025 年,结合行业判断及公司规划等数据,我们预测公司工程建造与安装业务,营业收入分别增长 10%、10%、10%,营业成本分别增长 10%、10%、 10%。

(8)2023-2025 年,结合行业判断及公司规划等数据,我们预测公司综合能源业 务,营业收入分别增长 30%、25%、25%,营业成本分别增长 32%、26%、26%。 (9)2023-2025 年,结合行业判断及公司规划等数据,我们预测公司增值业务, 营业收入分别增长 30%、20%、20%,营业成本分别增长 35%、30%、30%。 (10)2023-2025 年,结合行业判断及公司规划等数据,我们预测公司能源生产 业务,营业收入分别增长 0%、0%、0%,营业成本分别增长 0%、0%、0%。 (11)2023-2025 年,结合行业判断及公司规划等数据,我们预测公司基础设施 业务,营业收入分别增长 50%、50%、50%,营业成本分别增长 55%、55%、 55%。

我们预测公司 2023-2025 年实现归属于母公司股东的净利润分 别为 66.1/75.5/86.0 亿元,同比分别+13%、+14%、+14%,折合 EPS 分别是 2.13/2.44/2.77 元/股,当前股价(21.37 元/股)对应 PE 分别为 10.0/8.8/7.7 倍,公 司具备产业链一体化优势,上游气源供应稳定、签订的国际长协具备成本优势, 中游接收站业务未来有望放量,下游天然气销售机制灵活、抗风险能力强,公司 可以在市场价格高昂的时候通过直销模式实现业绩快速增长,在市场价格较低的 时候通过零售业务实现稳健增长,进可攻退可守,经营模式具备较强抗风险能力。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】