生物柴油龙头卓越新能研究报告

1. 公司是国内最大的生物柴油企业,成长动能强劲1.1. 通过自主创新打造生物柴油产业链,产能持续扩张卓越新能成立于 2001 年,是一家经

1. 公司是国内最大的生物柴油企业,成长动能强劲

1.1. 通过自主创新打造生物柴油产业链,产能持续扩张

卓越新能成立于 2001 年,是一家经政府许可的、专业从事以废油脂(地沟油、酸化油等) 为原料进行生物柴油生产,并将副产物提炼为工业甘油,同时将产业链逐步延伸至生物酯增 塑剂、水性醇酸树脂等深加工产品的高效的资源循环利用企业。

据公告,公司是我国第一家从事废油脂制备生物柴油的技术研发并率先实现工业化生产的企 业,也是国内产销规模最大、持续经营时间最长、出口量最大的生物柴油生产企业。经过近 20 年的经营发展,公司在废油脂制取生物柴油领域积累了丰富的实战经验,并通过持续的自 主研发创新,形成了一套先进的、能适用国内废油脂特点的生物柴油生产工艺体系,废油脂 转酯化率及利用率高,产品满足欧盟市场要求并向其大量出口。

据公告,公司生物柴油 2019、2020 年产量约 23-24 万吨,2021 年美山基地的募投项目进 入试生产,2021 年预计产量 34 万吨。目前公司已建成东宝 10 万吨/年、平林 8 万吨/年、厦 门卓越 10 万吨/年、美山 10 万吨/年 4 个生物柴油生产基地,合计产能 38 万吨/年;新增年产 10 万吨生物柴油生产线计划于近期开工,预计今年年底建成,2022 年预计产能 48 万吨。 远期公司将稳步开展美山基地年产 5 万吨天然脂肪醇和年产 10 万吨烃基生物柴油项目开工 建设的准备工作,计划用 3 至 5 年时间完成生物柴油年产能规模达到 75 万吨、生物基材料 产品(工业甘油、生物酯增塑剂、环保型醇酸树脂、天然脂肪醇、丙二醇等)年产能规模达 到 20 万吨的产业布局。

据公告,公司 IPO 募投项目“年产 10 万吨生物柴油(非粮)及年产 5 万吨天然脂肪醇项目” 项目投资总额为 56,100 万元,预计达产后能年实现营收 7.05 亿元,净利润 1.23 亿元。

1.2. 盈利快速增长,经营稳健

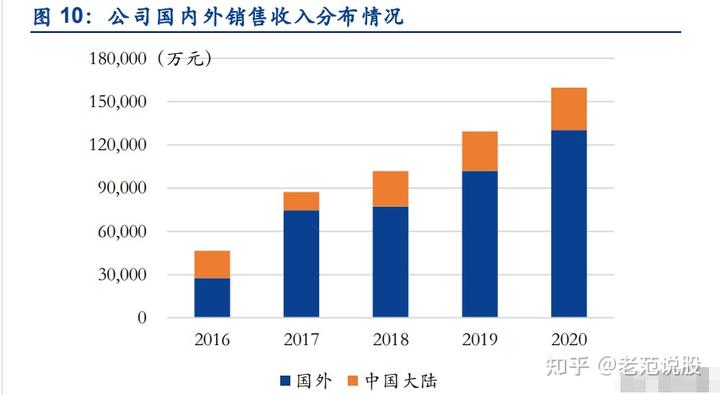

据公告,公司经过多年对产品的研发及改进,于 2016 年获得了欧洲市场的准入资格,并于 同年实现了对欧洲市场的批量出口,公司 2016 年后收入和盈利规模持续快速增长。 2016-2020 年公司营收年复合增长率 36.1%,归母净利润复合增长率 48.0%。

因公司生物柴油产品增值税即征即退税款计入其他收益项,毛利率与净利率相差较小。2020 年公司毛利率 15.38%,净利率 15.15%。研发费用率保持 4%以上水平,整体期间费用率呈 下降趋势,2020 年仅 7.64%。

公司 2020 年资产负债率 2.73%,维持在极低水平,销售商品和劳务收到现金始终高于营收, 现金流情况良好。

1.3. 产品主要出口欧盟,买断式销售

公司产品销售有出口和内销两种方式,均为买断式销售,以直销客户为主,部分为贸易商。

(1)生物柴油主要出口欧盟,与化石柴油掺混调合用于车用燃料,境外客户主要为燃料油 的生产销售企业,部分为贸易商客户;部分生物柴油销往国内(包括供给子公司福建致尚、 卓越生物基),主要用于环保型增塑剂、环保型醇酸树脂及工业锅炉、船舶燃料;国内销售 以款到发货方式结算,出口业务主要以即期信用证方式结算。

(2)生物酯增塑剂、工业甘油和环保型醇酸树脂主要销往国内市场,其中生物酯增塑剂少 量出口。国内销售以款到发货方式结算,出口业务主要以前 T/T(电汇)方式结算。 公司主导产品生物柴油于 2016 年取得欧盟生物柴油 ISCC 认证后,批量出口,2020 年海外 销售金额比例超过 80%。

1.4. 股权结构集中,实际控制能力较强

公司股权较为集中,实控力较强。叶活动和罗春妹夫妇及其女儿叶劭婧,三人通过卓越投资 和香港卓越分别间接控制公司 48.75%和 26.25%的股份,三人为一致行动人,同为公司实际 控制人。叶活动自有限公司成立至今一直担任公司董事长及总经理,从股权和管理方面,叶 活动对公司具备绝对的控制能力。公司股权相对集中,管理层持股比例较高,有利于公司核 心业务方向的稳定发展。

2. 生物柴油属于可再生能源,全球大力推广使用

2.1. 生物柴油清洁可再生,用于燃料能减少二氧化碳排放

生物柴油是以植物油(如菜籽油、大豆油等)、动物油、废弃油脂(如地沟油等)或微生物 油脂与甲醇或乙醇经酯转化而形成的脂肪酸甲酯或乙酯。生物柴油的主要成分是碳水化合物, 硫、氮等有害杂质很少,含氧量较高且更易充分燃烧,同时不新增温室气体排放量。

作为交通运输用清洁可再生液体燃料,生物柴油具有十六烷值高、无毒、低硫、可降解、无 芳烃、闪点高、润滑性能好等特点,可直接替代或与化石柴油调合使用,有效改善低硫柴油 润滑性,有利于降低柴油发动机尾气颗粒物、一氧化碳、碳氢化合物、硫化物等污染物排放。 由于其与燃料性质相近,使用过程中无需对原用的柴油引擎、加油设备、储存设备和保养设 备进行改动,降低了生物柴油的推广门槛。从食品安全和保护环境两个角度,生物柴油行业 都是国家大力倡导的绿色环保产业。据公告,经官方测试,混合了 10%的生物航空煤油相比 于传统航空炼油可以减少 50%的二氧化碳的排放。生物柴油还能作为环保增塑剂的原料。

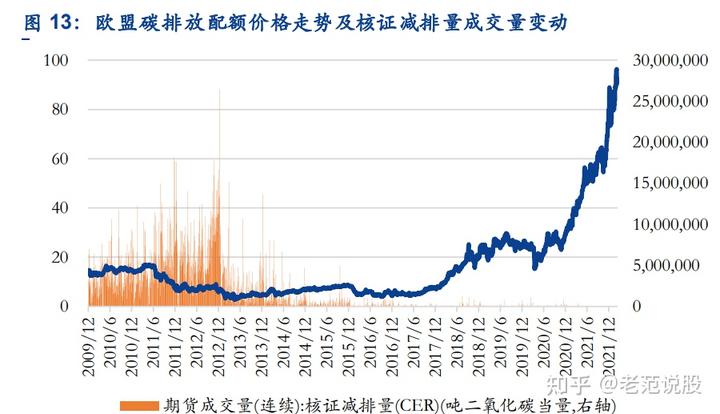

2.2. 欧洲碳排放配额价格快速走高,利好生物柴油量价

欧盟于 2009 年 4 月实施《可再生能源指令》制定了生物燃料的强制目标:每个成员国到 2020年运输部门中生物燃料占总燃料的比例不低于 10%。2015 年 12 月欧盟公布了生物柴油高调 和燃料的 B20/30 标准(一般将生物柴油的体积比为 X%的生物柴油混合燃料称为 BX),允 许在化石柴油中添加 20%或 30%的生物柴油相比之前的调和标准掺混比例进一步提高。 2018 年 12 月,经修订的《可再生能源指令》生效,新的指令为欧盟制定了一个新的可再生 能源目标,要求 2030 年可再生能源消费比例达到 32%,其中可再生燃料在运输部门的占比 需达到 14%。

2020 年末,欧盟委员会提出将 2030 年温室气体减排目标由 40%提高至 55%。在欧美引领 “碳中和”并抢夺“碳定价权”背景下,我国作为全球 CO2排放量最大的国家,制定 2030 年碳达峰,2060 年碳中和的宏大目标不仅是责任担当,更是避免掣肘于巴黎协定下的“能 源限制”。欧盟排放配额的买卖价格快速走高,而核证减排量成交量已降低至低水平,碳排 放的限制越来越高。

欧洲是生物柴油生产和应用最早的地区,在生物柴油质量标准方面要求较为完善。因为欧盟 受原材料及碳排放标准的限制,近两年来欧盟国家加大了生物柴油的进口以满足本国达到欧 盟的强制目标。随着未来的环保要求越来越严格,欧盟对于生物柴油的进口量将越来越大。

2.3. 我国政策支持生物柴油发展,给予大力度的税收减免

我国出台了一系列鼓励政策发展生物柴油,近几年国内生物柴油开始出口欧盟市场。

2014 年底,国家能源局印发了《生物柴油产业发展政策》,提出要构建适合我国资源特点, 以废弃油脂为主,木(草)本非食用油料为辅的可持续原料供应体系。《生物柴油产业发展 政策》提出“国家制定出台清晰明确的价格、税收、财政、投资等长期扶持政策。有关地区 原则上应出台相关地方配套扶持政策”。相应扶持政策的出台及细化,为生物柴油企业带来 发展动力。

国家对生物柴油行业实行增值税先征后退政策。根据财政部、国家税务总局《资源综合利用 产品和劳务增值税优惠目录》,公司生物柴油类产品系第四类“农林剩余物及其他”中“4.3 综 合利用废弃动物油和植物油”的产品,享受增值税即征即退 70%的税收优惠政策。

根据国家税务总局颁发的《关于资源综合利用企业所得税优惠管理问题的通知》(国税函 [2009]185 号),规定以《资源综合利用企业所得税优惠目录(2008 年版)》规定的资源作为 主要原材料,生产国家非限制和非禁止并符合国家及行业相关标准的产品取得的收入,企业 所得税减按 90%计入企业当年收入总额。销售以地沟油自产的生物柴油时享受该优惠。

根据财税„2010‟118 号“关于对利用废弃的动植物油生产纯生物柴油免征消费税的通知” 的规定,生产原材料中废弃动物油和植物油用量所占比重不低于 70%,且生产的纯生物柴油 符合国家《柴油机燃料调和生物柴油(BD100)》标准的生物柴油,免征消费税。(每吨柴油 消费税为 1411.2 元)(报告来源:未来智库)

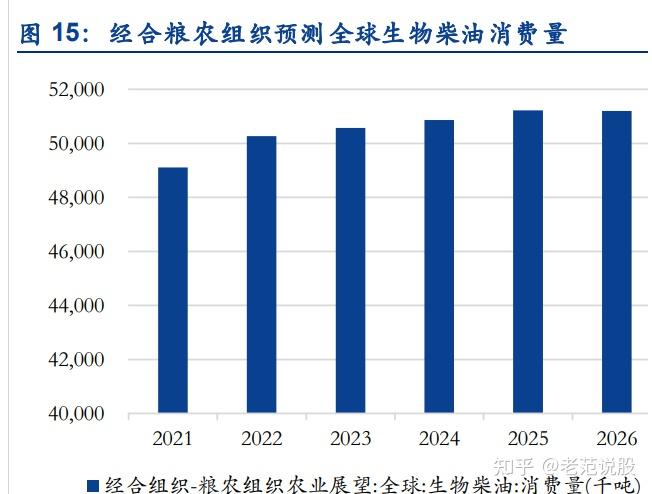

2.4. 欧洲生物柴油供需缺口有望达到 300 万吨,我国出口价格走高

全球生物柴油需求量预计持续提升。据《Renewables 2020 Global Status Report》公布数 据,2019 年全球生物柴油(FAME)产量为 409 亿升,全球生物柴油(HVO)产量为 70 亿升, 合计近 4000 万吨。随着生物柴油添加比例的政策性提升,全球生物柴油消费量有望持续提 升,据经合组织-粮农组织预测,未来全球生物柴油消费量有望超过 5100 万吨。

欧洲是生物柴油最大的消费地区。据 BP 公布的《Statistical Review of World Energy 2020》 数据,欧洲、亚太、美国为全球生物柴油需求主要地区,2019 年欧洲生物柴油需求量为 261 千桶油当量/日,占全球比重 40%,为最大的消费地区。 未来欧洲生物柴油供需缺口将达到 300 万吨。据 REN21《2018 可再生能源全球现状报告》, 欧洲生物柴油 2017 年产量约为 1035 万吨,消费量约为 1280 万吨,供需缺口 245 万吨。据 经合组织-粮农组织预测,2021 年后欧洲的生物柴油供需缺口有望达到约 300 万吨。

我国生物柴油需求量有望达到 700 万吨。在我国国内,虽然当前国家尚未强制要求在柴油中 强制添加生物柴油,但是有部分省、市已开始在辖区内的油站进行生物柴油的市场推广,例 如上海市从 2013 年即开始在公交车、环卫车辆上使用 B5 生物柴油,2018 年开始向社会车 辆销售 B5 生物柴油,目前油品供应已覆盖了市区百多个加油站。根据国家统计局的数据, 2020 年我国柴油消费量为 1.4 亿吨,因此若国家从 B5 添加标准(即 5%生物柴油添加比例) 开始推广生物柴油,那么生物柴油的需求量将达到 700 万吨。据 USDA 数据,2019 年我国 生物柴油(道路使用)量为 4.3 亿升(35 万吨),同比增长 5%。未来随着添加标准提升,我国 生物柴油的需求量将水涨船高。

2020 年我国生物柴油产量达到 116 万吨,出口量快速提升。据国家能源局发布的生物质能 发展“十二五”、“十三五”规划的数据显示,2010 年、2015 年,我国生物柴油产量分别为 50 万吨、80 万吨。据美国农业部对外农业服务局(USDAFAS)的统计数据显示,2019 年, 中国生物柴油产量 9 亿升(72 万吨);2020 年,中国生物柴油产量估计达 14.55 亿升,约 116.4 万吨,较 2019 年大幅上涨,主要因欧盟需求的极大增长所推动。同时,我国生物柴油出口 数量快速提升,据海关总署数据,2020 年出口量达到 91.1 万吨,同比增长 38%,2021 年 前 10 月的出口总量已达到 96.4 万吨。

卓越新能是国内生物柴油产能龙头企业。目前国内规模生产生物质能源的企业有福建龙岩卓 越新能源有限公司、浙江东江能源科技有限公司、河北金谷集团等。据公告,目前卓越新能 具备 34 万吨生物柴油产能,约 90%比例出口,2022 年预计产能 48 万吨。嘉澳 2017 年收 购浙江东江能源科技有限公司 100%股权,公司公告目前具备 10 万吨生物柴油及原料油产能, 仅 3~4 万吨外售,未来新增 20 万吨完全用于出口。

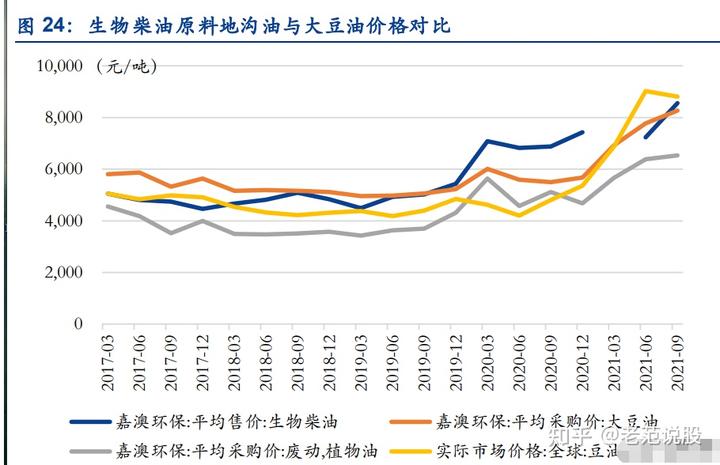

生物柴油价格快速走高。近年来全球生物柴油供不应求趋势明显,我国生物柴油出口价格由 之前 5500-6500 元/吨的稳定水平开始迅速走高,2021 年达到接近 10000 元/吨的价格。

行业增长空间巨大,国内企业迎来发展机遇。以 8000 元/吨的出口单价估计,欧洲生物柴油 的行业空间有望从目前 1200 亿元增长至 2025 年的 1600 亿元,全球市场空间有望从目前 3000 亿元增长至 2025 年的 4000 亿元。若我国实施 B5 标准,以 7000 元/吨的价格测算, 行业空间将达到约 500 亿元。

2.5. 使用废油脂作原料成本更为低廉,且可双倍计算二氧化碳减排量

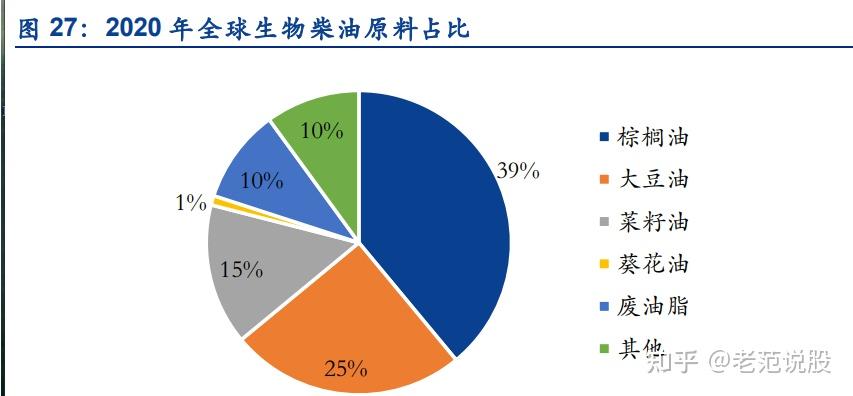

国内以地沟油为原料成本更为低廉。生物柴油在制备上是利用动植物油脂通过酯化或酯交换 反应,从而产出生物柴油。根据原料的不同,可分为以大豆油、菜籽油、棕榈油、牛油等动 植物油为原料和以废油脂为原料的两类生物柴油生产路径。世界上主要的生物柴油生产国根 据各自区域的自然资源,选择了适合自身发展生物柴油制备技术路线,如欧洲生物柴油的原 材料以菜籽油为主,美国、巴西、阿根廷以大豆油为主,马来西亚和印尼以棕榈油为主,而 我国主要为废油脂。据 Wind,除去 2020 年疫情的影响,废油脂即地沟油的价格低于大豆油, 在成本上占据优势。

地沟油作为生物柴油的上游原材料,因应用领域的关联性,其价格通常受大豆油、菜籽油及 生物柴油等价格的波动而相应会有一定的波动,同时鉴于地沟油供应地域分散、其他应用领 域阶段性需求增长,以及收购中的原料收集、加工、运输等多个环节工作环境差、人力成本 高等特点,因而影响价格波动的因素也较多。

地沟油来源广泛,生物柴油以地沟油为原料产能增长空间广阔。地沟油等废油脂属于城市生 活垃圾分类分离的一种废旧资源,主要来自餐馆、酒店、养猪场、食品加工企业等,其来源 多、分布广。根据国家粮油信息中心公布的《中国食用植物油供需平衡表》信息,2018 年 我国食用植物油消费量为 3190 万吨,以废油脂产生量约占食用油总消费量的 30%估算,由 食用油产生的废油脂将达到 900 万吨/年;此外,国内油脂精加工后以及各类肉及肉制品加 工后剩余的下脚料亦可再产生废油脂 100 万吨以上,以此粗略计算我国每年产生废油脂 1000 万吨。目前国内产能仅约 120 万吨,每 1 吨地沟油可以生产 1 吨的生物柴油,我国以地沟油 为原料生产的生物柴油产能增长空间广阔。

以地沟油为原料生产的生物柴油可双倍计算二氧化碳排放减排量。“二氧化碳排放信用”系 由联合国根据“清洁发展机制”(CDM)的有关条款发放。“二氧化碳排放信用”(每个信用代 表一吨)在国际市场上可售得 15 美元~18 美元。根据行业测试数据,1 吨生物柴油可实现 2.83 吨的碳减排。经全球生物质能源最大消费区域-欧盟的 Dutch Double Counting 认证,相对 于以棕榈油、大豆油、菜籽油等油脂为原料生产的生物质能源,以废弃地沟油为原料生产生 物质能源,可双倍计算二氧化碳排放减排量。

棕榈油原料将被欧盟淘汰,利好地沟油生物柴油发展。2018 年 6 月,欧盟就《欧盟可再生 能源指令(REDII)》达成一致,其中有一项规定要求欧盟委员会就如何确定高和低间接土地利 用变化(ILUC)风险的生物燃料提出一种方法/准则。那些被评定为“高 ILUC 风险”的生物燃 料不能超过每个国家 2019 年的消费水平,从 2023 年起应逐渐减少,直到 2030 年将为 0%。 该准则规定棕榈油生物柴油被认为是高 ILUC 风险,将大豆生物柴油等其他有害生物柴油排 除在高 ILUC 范畴之外。随着棕榈油的逐步淘汰,欧洲进口生物柴油的来源和生产生物柴油 的原料都将发生变化。欧洲向我国进口生物柴油的量迅速增加,地沟油生物柴油的市场份额 有望持续提升,将利好我国生物柴油行业发展。

3. 工艺与原料采购优势明显,积极拓展烃基生物柴油及生物基材料

3.1. 公司国内产能最大,吨净利水平高于同业

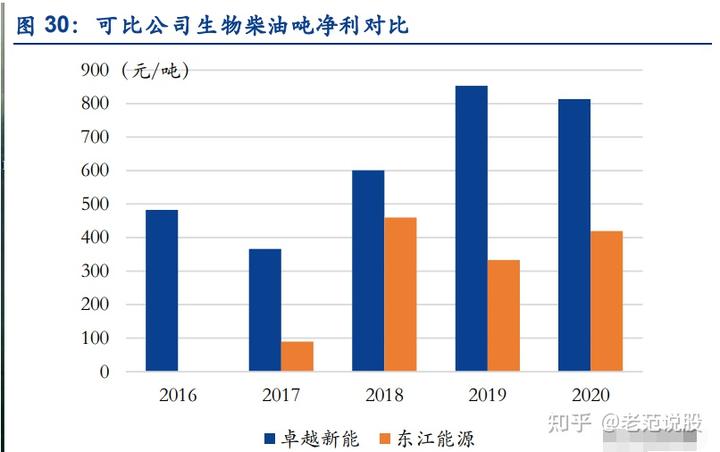

公司生物柴油国内产能最大,且毛利率高于同业可比公司。据公告,公司是国内产销规模最 大的生物柴油企业。公司销量持续快速增长,由 2016 年 10 万吨增长至 2020 年 22.8 万吨 (2020 年因罐区爆炸事故影响部分产能)。国内同为生产生物柴油的上市公司有嘉澳环保(子 公司东江能源),两家企业生物柴油均符合欧盟出口要求,该业务以出口为主。公司在技术 研发、采购成本等方面较嘉澳环保存在优势,毛利率相对较高。

公司吨净利水平较高。考虑入生物柴油增值税即征即退,据测算,2020 年公司生物柴油吨 净利约 814 元/吨,东江能源吨净利约 419 元/吨。

激进的碳减排目标下,预计欧美将加大地沟油生物柴油进口力度,公司作为地沟油生物柴油 龙头,在双倍减排优势下,预计产品将长期供不应求。

3.2. 地沟油收购具备独有优势,满足原料的稳定合格供应

3.2.1. 提纯技术卓越,工艺能适应各种来源的原料

我国的废油脂来源主要包括一是经餐厨垃圾分类处臵得到的潲水油,油品质量比较好;二是 地沟油,是下水道的隔油池收集的废油,油品质量较差;三是屠宰企业、肉类加工企业加工 后剩余的下脚料。一般的企业没办法达到全面使用最差的残油原料的水平,而公司生物柴油 生产工艺能适应各种来源的动植物油原料,并实现废油脂资源的高效产业化应用。同时公司 经常为供应商提供收集、集中、包装等技术支持。

废油脂杂质含量多,其提纯技术难度大。在没有成熟经验可供借鉴的情况下,公司主要依靠 自主研发和技术难题攻关,在生产实践中不断优化和提高,逐渐形成了自己的核心技术,目 前公司废油脂转酯化率达 98%,在生物柴油及深加工产品方面形成了 13 项核心技术和多项 发明专利。

3.2.2. 货到付款,在供货商中具有长期稳定的良好口碑,收油体量得以保证

个人供应商为公司的主要国内供应商。由于地沟油的收集主要从餐饮或食品加工等企业的下 水道或隔油池进行,工作环境恶劣、劳动强度大、人力成本高、工作时间特殊,一直以来以 个人经营为主,行业内经营者众多、市场集中度较低。公司的废油脂供应商包括直接从事废 油脂收集业务的个人(个体户)、企业及中间商。

不欠款,当天检测,当天结款。据公告,公司的原料来自于广东、四川、福建等多省,通常 由供应商话事人代表,自行安排公路运输车运送至公司厂区,公司进行及时的含油量鉴定。 并保证及时的一天内付款,与上游的个体收油户形成好的信任基础,公司在供货商中具有长 期稳定的良好口碑。 公司在供应商群体中累积的信誉,以及公司废油脂收购量较大且近年来稳步提升,使公司的 原材料收购价格在行业内具有一定的指导作用。

3.2.3. 具备独有的定价标准体系,建立供应商档案

公司建立了独有的地沟油的收购标准与定价体系,长期的质量跟踪把控,保证公平公正,维 护供应商的利益。在日常工作中,公司采购部门会参考国际原油期现货价格、生物柴油市场行情综合分析,同时也适当参考国内外大豆油、棕榈油等主要油脂的期现货价格走势,初步 制定该期间公司的废油脂收购价格;随后采购人员会主动联系或拜访主要区域具有较强影响 力的废油脂供应商,通过询价方式修订公司各区域的废油脂收购价格,同时与该类废油脂供 应商确定该期间的废油脂收购量。在实际采购定价中还根据各供应商合作程度、质量水平、 供货的持续能力与稳定性、供货的及时性、物流成本、供应商所处区域采购价格行情等协商 定价。

公司经过多年对供应商的指导和规范要求,建立供应商档案。根据供应商所属区域、价格水 平、质量水平、供货能力、服务(配合度、诚信度、对质量处理的态度)、合作年限和供货 弹性等因素进行评定,建立供应商档案,根据供应商的不同条件实施不同的管理方式。每年 底根据公司下一年度生产计划,制定年度采购计划,根据供应商档案,按照原料油的价格、 市场综合成本、供应商信用情况、供货周期等因素确定次年主要供应商。

3.3. 计划拓展更高级燃料——烃基生物柴油

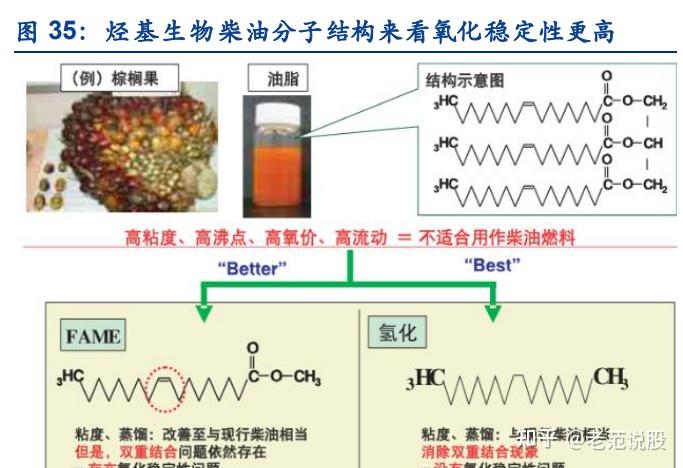

以废油脂为原料生产生物柴油,采用的工艺包括,一是采用预酯化或脱脂肪酸后酯交换技术、 催化甲酯化技术生产酯基生物柴油(FAME),二是采用加氢技术生产烷烃为主的烃基生物柴 油(HVO)。二者各有特点:酯基生物柴油是碳氢氧化合物,润滑性更出色,推广经济成本 更低,而烃基生物柴油是碳氢化合物,与化石柴油结构更相近,具有更好的低温流动性、更 高十六烷值、更优的氧化安定性等性能指标,但生产成本更高。烃基生物柴油相较于酯基生 物柴油产品冷滤点更低,能够更好的适应北欧寒冷的气候,烃基生物柴油还可以通过深加工 应用于航空燃油领域。相对于酯基生物柴油,我国烃基生物柴油生产尚处于起步阶段。

芬兰 Neste 石油公司开发的 NExBTL 可再生柴油生产工艺以菜籽油、棕榈油和动物油脂为原 料,首先经过原料油的预处理除去其中的固体杂质; 再送入加氢处理反应器,用 Ni、Mo 催 化剂,在一定的温度和压力条件下脱除原料油中氧、氮、磷和硫等杂质;同时使不饱和双键 加氢饱和,使原料油中的脂肪酸酯和脂肪酸加氢裂化为 C6~C24烃类(主要是 C12~C24正构 烷烃);然后用 Pt-SAPO-11-Al2O3或 Pt-ZSM-22-Al2O3或 Pt-ZSM-23-Al2O3催化剂进行加氢 异构化反应得到异构烷烃产品,以改进产品的低温流动性能。

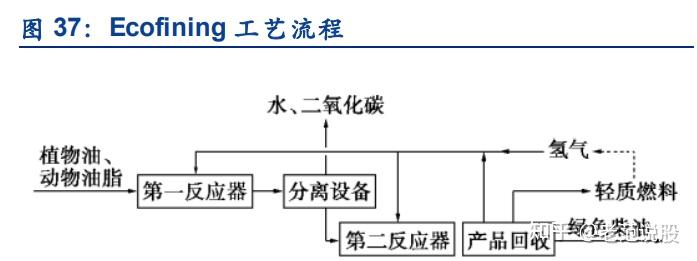

美国UOP公司与意大利埃尼公司于2007年合作开发出利用植物油催化加氢生产绿色柴油的Ecofining 技术。Ecofining 绿色柴油工艺过程分为两段: 第一段由植物油( 如大豆、棕榈或 菜籽油) 与氢气反应,通过脱羧基和加氢脱氧去除油中的氧。反应借助专有的固定床催化剂 在约 300℃和 0. 28~0. 41 MPa 下进行,反应后所有的烯烃链均被饱和,产品仅由正构烷烃 组成,并加上约 5%的副产丙烷;第二段将正构烷烃加氢异构化,采用 Pt/SAPO-11/γ-Al2O3、 Pt/MgAPSO-31、Pt/ELAPO-31 和 Pt/ZSM-12 为催化剂,在 290~330℃、4.14 MPa 的条 件下进行反应,得到异构烷烃(绿色柴油),生产出具有良好低温流动性的柴油燃料,同时 产生少量石脑油。柴油产率为 88%~99%(体积分数),氢耗为 1.5%~3.8%(质量分数)。

据科思创官网,科思创用可再生苯酚生产高性能 PC,从而部分替代之前由纯化石资源生产 的苯酚。北欧化工(Borealis)向科思创交付的可再生苯酚,是由 Neste 的可再生碳氢化合 物制成,北欧化工随后将其转化为苯酚。科思创正逐步使用替代性原材料替代化石原料合成 聚合物,聚氨酯产品生物质原料份额可达 60%,聚碳酸酯 PC 产品其循环生物质原料份额可 达 72%,碳排放降低 80%,产品的性能与传统产品无异,可直接用于现有生产。

生产 HVO 的加氢脱氧异构技术可使原料油中的脂肪酸酯和脂肪酸加氢裂化成小分子碳氢化 合物,向下可得到生物基苯、苯酚和甲苯等用于制造生物基材料的原料。因其不仅减少了对 化石资源的使用,也有效降低了碳排放,生物基原材料被认为是面向未来的解决方案,从原 材料端助力下游行业实现减碳目标,全球供不应求,被终端厂家推崇,未来发展空间巨大。

据公告,公司计划建设“年产 10 万吨烃基生物柴油生产线项目”,投资金额 4.8 亿元,建设期 2 年。据公司测算,项目内部收益率为 15.89%(所得税后),预计投资回收期(所得税后) 7.3 年(含建设期 2 年)。公司已成功开发以废油脂为资源采用固定床催化加氢脱氧、加氢异 构工艺制备烃基生物柴油的应用新技术。(报告来源:未来智库)

3.4. 布局深加工产品线,开发可降解生物基化学品

废油脂生产生物柴油可将副产物提炼为工业甘油,工业甘油深加工成醇酸树脂、生物基丙二 醇,生物柴油深加工还可以用于生产生环保型增塑剂、天然脂肪醇等可降解生物基绿色化学 品。

3.4.1. 生物酯增塑剂

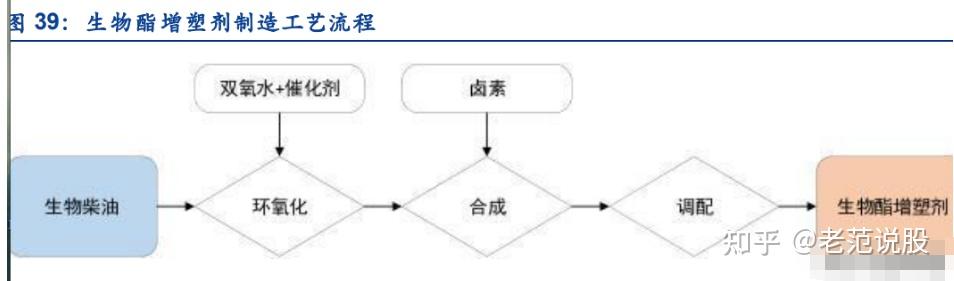

据公告,用于生物酯增塑剂的生产是国内生物柴油最主要的应用领域。生物酯增塑剂是以中 短链饱和占比较高的生物柴油深加工的一种无毒、环保、可降解的新型塑料增塑剂,主要用 于 PVC 制品、塑胶跑道等环保要求较高的领域,由于其不含芳烃类化合物,已逐步在环保 健康制品领域得到青睐。目前公司生物酯增塑剂年产能 4 万吨。

增塑剂是生产 PVC 的重要原料,市场需求巨大。相比于传统增塑剂 DOP 对于人体的潜在致 癌危险,环保型增塑剂具有无毒环保的特性。据公告,我国是全球最大的 PVC 生产和消费 国,2020 年产量 2,074 万吨,消费量 2,106 万吨;2015 年全国 PVC 产量 1,609 万吨,增 塑剂产量达到 300 万吨,其中传统邻苯类增塑剂使用比例由 81%降为 65%,环保、功能性 增塑剂使用比例提高到 35%以上,约 105 万吨,较 2010 年的水平增长 240%,年复合增长 率将接近 20%。随着环保型增塑剂市场的快速增长,生物柴油在该市场的需求也将保持较快 的增长速度。

3.4.2. 工业甘油

工业甘油是由生物柴油生产过程中的副产物进一步加工而来,属于企业提高废油脂综合利用, 实现生产过程减排,以及提高企业综合效率的深加工产品。工业甘油客户多样,产品用途广 泛,如作为化学中间体用于涂料、树脂、造纸、制革等以及汽车防冻剂等。相比于化工合成 的工业甘油,生物柴油生产过程中所产出的副产品进一步加工而成的工业甘油更具环保性。 目前公司工业甘油年产能 2 万吨。

工业甘油是一种用途广泛的大宗化工原料。2015 年甘油的全球消费量约为 200 万吨,主要 应用领域为药用及化妆品占比 37%,醇酸树脂 13%,食品占比 12%;我国消费量为 35 万吨, 应用领域分布为醇酸树脂占比 50%,药用及化妆品占比 17%,烟草占比 7%。我国甘油市场 需求增长迅速,但国内的产量总体增量不大,进口量逐年增大。

3.4.3. 环保型醇酸树脂

环保型醇酸树脂是由公司自产的长链不饱和占比较高的生物柴油或高碘值废油脂与副产物 提炼的工业甘油深加工而成,是公司于 2020 年投入市场的生物基新材料之一,可用于各种 油漆的生产,是油漆行业的主要成膜基料,其中水性醇酸树脂以水为溶媒,在制漆、刷漆、 喷漆过程可大大减少对有机溶剂的使用和减少 VOC 的排放,随着我国环保意识的增强,水 性醇酸树脂具有良好的市场前景。目前公司醇酸树脂年产能 3 万吨。

3.4.4. 天然脂肪醇

天然脂肪醇是以生物柴油为原料,通过氢化制备而成。天然脂肪醇属于生物基绿色化学品, 主要应用于表面活性剂市场。表面活性剂应用领域几乎覆盖所有的精细化工行业,国际市场 消费量一直稳定在千万吨级别;而生物基天然脂肪醇制成的表面活性剂相较于石油基表面活 性剂,可以进行生物降解,不会对环境产生负担,而且对人体刺激性更小,多用于个人清洁 及家居洗涤用品,未来市场发展潜力巨大。据公告,天然脂肪醇项目有加氢生产工艺,公司 新增的烃基生物柴油项目也有加氢生产工艺,公司考虑到公共工程、资源合理利用、减少投 资、降低运营成本和管理等因素,经综合评价,决定将天然脂肪醇项目和烃基生物柴油项目 进行协同规划和建设,募投项目中天然脂肪醇项目建设期延长至 2023 年 6 月,建成后公司 将新增 5 万吨天然脂肪醇产能。

3.4.5. 生物基丙二醇

丙二醇是一种重要的化工原料,主要用于制备不饱和聚酯树脂(用于表面涂料和玻璃纤维增 强树脂)、功能流体(防冻液、化冰剂、传热液)、药品及化妆品、液体洗涤剂、增塑剂等领 域。最主要的用途是作为单体与对苯二甲酸合成新型聚酯材料—聚对苯二甲酸丙二醇酯 ( PTT)。PTT 具有多种优良特性,在地毯工业、服装材料、工程热塑料等众多领域应用前景 十分广阔。随着 PTT 使用的快速增长,丙二醇的需求也在快速增加,目前我国丙二醇市场缺 口较大,大量依赖进口。

据公告,公司计划建设“年产 5 万吨丙二醇项目”, 投资额预计 2.8 亿元,建设期 2 年。项目 立足于公司生物柴油产业产生的副产甘油原料资源,采用环境友好的生物工程技术生产丙二 醇,既可以为丙二醇的生产找到廉价易得的原料供应途径,减少丙二醇及聚酯行业对石油化 学产品的依赖,减少对石化产品和丙二醇的进口依赖;又可以为生物柴油副产甘油找到一条 应用途径促进生物柴油产业发展。

4. 对标全球最大可再生生物柴油企业——耐思特 NESTE

4.1. NESTE 可再生产品收入超 300 亿元,是生物柴油全球龙头

耐思特 NESTE 是世界著名的石油化工公司,成立于 1948 年,目前是世界最大的可再生柴 油生产商(据官网)。可再生产品业务中包括道路运输用的可再生柴油、航空用的航空燃料, 以及可再生可循环塑料和化学品,主要销往欧洲和北美市场。

NESTE 的可再生产品业务主要分为:

1)可再生道路运输:Neste MY Renewable Diesel™,较化石柴油可减少 90%的温室气体 排放;

2)可再生航空:Neste MY Sustainable Aviation Fuel™,较化石航空燃料可减少 80%的温 室气体排放,可供全球 10 多家航空公司使用,Neste 正积极通过供应链与合作伙伴合作, 提高 SAF 在全球航空业中的使用;

3)可再生聚合物和化学品:Neste RE Renewable and Recycled™,用于替代聚合物和化 学品生产中的原始化石原料,提供例如塑料、化学品的可再生和循环解决方案。

可再生柴油被描述为“加氢处理植物油”,或 HVO,即烃基生物柴油,较传统的酯基生物柴 油更为高级。这两种产品都是由有机生物质制成,但在生产过程、清洁度和质量方面存在差 异。生物柴油符合美国材料与试验学会(ASTM)规范 ASTM D6751,并获准与石油蒸馏物 /柴油混合;可再生柴油符合 ASTM D975 石油柴油规范,使用时不需要与石油柴油混合。

卓越新能所从事的生物柴油为酯基生物柴油,对比 NESTE 的可再生产品(含可再生柴油及 其他产品)和卓越新能产品(含生物柴油、可降解生物基化学品)收入及营业利润,NESTE 体量巨大。2020 年 NESTE 可再生产品营收 42.7 亿欧元(约 336 亿元人民币),卓越新能生 物柴油和生物基产品总营收 16.8 亿元;NESTE 可再生产品毛利润 13.34 亿欧元(约 105 亿 元),卓越新能毛利润 3.3 亿元。

因我国实行生物柴油增值税即征即退政策,因此将退税金额加入公司营收计算毛利率。毛利 率上来看,近年来 NESTE 可再生产品毛利率 30%-40%,卓越新能 20%-25%。

4.2. NESTE 可再生产品产能 320 万吨,可再生柴油单吨毛利高达 703 美元/吨

据 NESTE 年报,2020 年第二季度 NESTE 的可再生产品产能从 300 万吨/年提高至 320 万 吨/年。随着新加坡厂 150 万吨产能建设投产,2023 年 NESTE 可再生产品产能有望达到 450 万吨。 据公告,卓越新能生物柴油目前产能 38 万吨,未来计划达到 75 万吨;生物基产品目前产能 9 万吨,未来计划达到 20 万吨。

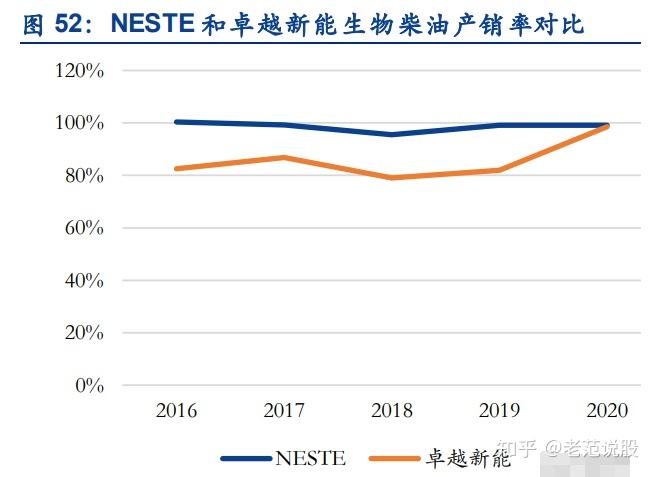

据 NESTE 年报,2020 年 NESTE 产能利用率 94%;据公告,卓越新能 2019 年生物柴油产 能利用率超过 100%,2020 年产能利用率约 83%,主要由于 2020 年 7 月出现爆燃事故影响 10 万吨产能,到 2021 年 1 月公告复产。 2020 年 NESTE 可再生柴油产量 299.3 万吨,销量 296.6 万吨,产销率 99.1%;卓越新能生 物柴油产量 23.1 万吨,销量 22.8 万吨,产销率 98.6%,与 NESTE 基本接近。

据 NESTE 年报,2020 年 NESTE 可再生柴油单吨毛利约 703 美元/吨(约 4850 元/吨,含 税收抵免 BTC),卓越新能经计算约 1310 元/吨。NESTE 单吨毛利高主要由于其可再生柴油 价格(可再生柴油品质更高,且具备终端销售渠道)大幅高于卓越新能生物柴油的出口价格, 同时美国生物燃料附带的可再生识别号(RIN)信用额具有交易价值、低碳燃料标准(LCFS) 碳积分可以获得相应的奖励,并且 NESTE 向上游收购环节进一步降低了成本。2020 年 NESTE 可再生柴油均价超过 10000 元/吨,卓越新能生物柴油平均出口价格计算约为 7091 元/吨。市场组合、原料组合和价格溢价使 NESTE 利润保持在较高水平。

4.3. 原料来源丰富,同具备对于较差品质废油原料的加工技术

NESTE 目前有 10 多种来自全球的可再生原材料来生产其可再生产品:

1、用过的食用油:UCO 由植物或动物来源的油和脂肪组成,从不同国家/地区收集商和聚合 商在全球范围内采购 UCO。2019 年 9 月,在上海成立办事处于中国采购 UCO,2020 年 5 月完成对马霍尼环境的收购(美国二手食用油的主要收集者及回收商及其附属实体);

2、食品工业废物中的动物脂肪:2018 年,NESTE 收购了德米特 51%的股份 ,欧洲最大 的动物脂肪贸易商之一;

3、植物油处理废物和残留物:NESTE 使用棕榈脂肪酸蒸馏液(PFAD)、废地油(SBEO) 和棕榈废水污泥(PES),主要产地东南亚;

4、鱼处理废物中的鱼脂肪;

5、技术玉米油:技术玉米油(TCO)是一种在玉米乙醇生产中产生的加工残留物,在此期 间还生产动物饲料,NESTE 主要采购美国 TCO;

6、提高原料预处理能力:为了补充全球原材料采购平台,NESTE 还一直在开发独特的预处 理能力,即净化低质量的原材料,以去除杂质。例如,在荷兰的 Sluiskil 工厂,专门从事可 再生产品炼油厂的可再生原材料的预处理;在新加坡炼油厂正在进行的产能扩张项目将进一 步提高原材料预处理能力,能够使用更低质量的废物和残渣原材料;2020 年发起收购鹿特 丹 Bunge 的炼油厂,以提高生产可再生产品的原材料预处理能力。

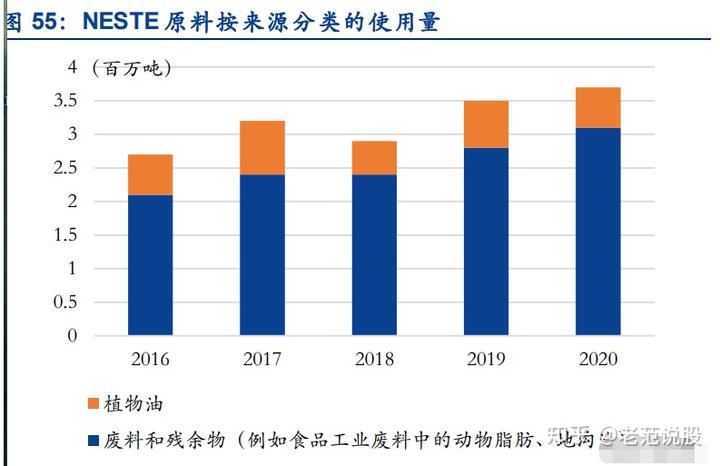

据 NESTE 年报,NESTE 废料和残余物在全部原料中的份额占比超过 80%,植物油例如棕 榈油的比例低于 20%。废料和残余物主要包括地沟油 UCO、食品工业废物中的动物脂肪等。

目前欧盟关于可再生能源的指令(REDII)规定了两类原料生产的生物液体燃料可以享受两 倍计数:PartA 类是先进生物燃料,PartB 类是使用过的食用废油脂生产的生物燃料,同时 对 PartA 类设定了在交通运输领域的占比不低于 3.5%的添加下限要求。目前国内 A 类原料 占比比 B 类多,酸值高的废弃油脂、废水回收的废油、棕榈油厂废水处理的棕榈酸油归于 A 类,使用过的食用油废油、动植物油属于 B 类,B 类的资源会比 A 类更少。

据公告,卓越新能的工艺条件能适应两类原料,会根据生物柴油订单对于两类废油脂采购时 进行有所分类。公司也具备了处理低品质原材料的能力,这也是公司相较于国内其他生物柴 油公司的技术优势所在。

4.4. NESTE 具备产业先发优势,打造可再生平台,发展生物基化学品及聚合物

Neste 当时计划在未来的 10 年,投资数十亿欧元,安装至少 200 万吨/年生物柴油产能。Neste 公司的 NEXBTL 生物液化技术有能力从不同的可再生原材料中生产高质 量的柴油,例如植物油和动物脂肪。利用不同的化学过程,而不是现有的甲酯生物柴油只能 从石油作物例如油菜籽或者大豆中生产生物柴油,BTL 工程能够加工更广泛种类的原材料, 特别是废弃物中生产生物柴油,这种生物柴油比其他的燃料的二氧化碳的排放量低。

NESTE 的生物柴油产业经过十几年的发展,成为全球最大的可再生柴油企业。接着 NESTE 打造可再生平台,有利于进一步扩张产能和原材料平台。据 NESTE 年报,下一个可再生能 源产能扩展项目的可行性研究阶段正在进行中。

生物基产业是一片广阔新蓝海,几乎所有石化产品可以由生物基替代。据 Nova Institute 研 究,从技术角度来看,几乎所有由化石资源制成的工业材料都可以被生物基替代。近年来, 生物精炼技术相关基因组学、蛋白组学、代谢组学及系统生物学等技术的进步共同构建了化 学品及下游材料的生物合成网络。据经合组织(OECD)预计,全球有超过 4 万亿美元的产 品由化工过程而来,在未来的 10 年,至少有 20%的石化产品、约 8000 亿美元的石化产品 可由生物基产品替代,目前替代率不到 5%,缺口近 6000 亿美元。

三井化学计划使用 NESTE 生产的生物基碳氢化合物替代部分化石原料。 三井化学从 Neste 运来了 3,000 吨生物基碳氢化合物,现已开投入其位于大阪工厂的裂解装 臵。这种生物基碳氢化合物的交付在日本尚属首次,三井化学计划使用 Neste 生产的 100% 生物基碳氢化合物 Neste RE™替代一部分化石原料,生产可再生的乙烯、丙烯、C4 馏分和 苯等,并将其加工成基础化学品(例如苯酚)或塑料(例如聚乙烯和聚丙烯),而不会改变 这些衍生物的高质量。

科思创推出生物基 PC 产品,正逐步转向使用可再生原料。据 TK 生物基材料,科思创位于 德国乌丁根的基地已经开始供应全球首款气候中和的聚碳酸酯产品。科思创在生产过程中使 用的可再生能源,以及来自质量平衡的生物废弃物、残留物的原材料。为实现循环经济转型, 科思创正逐步转向使用包括可再生原材料在内的替代性原材料,同时积极探索可再生能源在 生产过程中的使用。

生物航煤实施强制掺混指令,多家航空公司将使用生物航煤。据 Argus,2021 年 12 月 24 日马来西亚航空在从阿姆斯特丹飞往吉隆坡的航班上首次使用生物航煤掺混率达 38%的航 煤,该生物航煤由芬兰公司 Neste 以餐饮废油制成;荷兰旗舰航空公司 2022 年 1 月 10 日 表示,将使用掺混 0.5%生物航煤的燃料执飞所有阿姆斯特丹出港航班;BP 将在 2022 年给 澳洲航空提供 1000 万升生物航煤。2022 年 1 月 7 日,Argus 对生物航煤的 fob ARA 评估报 价为 3,285 美元/吨,对航煤的 fob ARA 评估报价为 769 美元/吨。据 Argus,法国 2022 年 实施了 1%的生物航煤强制掺混指令,该掺混率到 2030 年须提高至 5%,挪威和瑞典的目 标则更高。到 2025 年,在欧盟机场着陆的飞机须使用生物航煤强制掺混率达 2%的航煤,到 2050 年这一比例须提升至 63%。

卓越新能以生物柴油起家,规划烃基生物柴油(即可再生柴油)产能,持续拓展以生物柴油 产业为基础的可降解生物基产品,不断扩充产业链。据公告,公司的发展战略是将公司建设 成为规模布局合理、市场占有率高、综合效益良好、创新能力强劲的“生物质能化一体化” 的领先优秀企业。公司成长路径和发展思路与全球最大的可再生柴油企业 NESTE 相似,看 好公司未来发展前景。