甲醇年报:供需紧平衡,波动率下降

来源:五矿期货微服务作者: 李晶 隆辰亮 报告要点:2021年甲醇的价格上涨到历史新高后迅速回落,主要的原因是:疫情带来的一系列外部

来源:五矿期货微服务

作者: 李晶 隆辰亮

报告要点:

2021年甲醇的价格上涨到历史新高后迅速回落,主要的原因是:疫情带来的一系列外部冲击、碳中和政策下能源供给弹性下降造成的估值波动加大、以及甲醇自身供需偏紧的基本面。2022年供应端产能压力犹存,年内产能增速达到4.0%。进口仍受高价原料、疫情等影响,后期进口有边际增加的预期。甲醇制烯烃需求较好,但投产周期下估值压力较大。传统下游需求稳定,甲醇燃料存在增长潜力。

情景假设:

情景1:库存维持近年低位水平。2021年底甲醇的港口、内地库存都不高,库存大幅累计的情景可能性不大:比如产能大规模投放、进口大幅增加、下游大规模停车等,发生的概率都比较小。那么低库存的常态下,除了夏季季节性累库,甲醇的基差、价差预计会维持在Back结构,甚至是Super Back结构,在这个情景假设下做正套是相对更合适的。

情景2:煤制烯烃装置如期重启,油制和PDH制烯烃装置如期投产。除了一些下游产品单一的烯烃装置,其他煤制烯烃装置的重启是相对确定的。而2022年是国内外PP和PE的投产大年,叠加未来依靠出口减轻国内PP和PE供应压力的持续性存疑,那么未来PP和PE的供应压力大幅增加是比较确定的。那么,在这个情景假设下,做空甲醇制烯烃利润也是2022年相对确定的头寸。

情景3:化工煤长协价格签订后成本稳定。未来成本端的矛盾边际下降的确定性比较高,那么估值端平稳的情况下,价格的影响因素就主要依赖宏观流动性、供需情况、突发事件等。在这种情形下,甲醇价格的波动率是会下降的,单边预计会呈现更窄幅的震荡。因此,建议考虑甲醇期权,逢高做空甲醇期权的波动率。

年度策略:

单边:逢低做多为主。Q5500动力煤的长协定价区间在550-850元/吨,化工用煤的长协也在此基础上定价。根据这个价格,给甲醇10%的毛利率,那么对应的价格区间约为2100-2750元/吨。

跨期:5-9正套。低库存、去库预期下预计现货相对偏强,期限结构预计为Back结构,出现强驱动有可能变成Super Back结构,建议跨期正套。

跨品种:多甲醇空PP。甲醇产能增速为4.0%,且有部分外采甲醇制烯烃装置投产,下游需求边际增量尚可;PP产能增速为13.3%,PP拉丝下游需求增速预计不大。

期权:逢高做空甲醇期权的波动率。

风险:疫情再次爆发、能源价格暴跌、烯烃装置生产不及预期

01

21年估值成为主要矛盾,未来关注消费恢复和能源转型

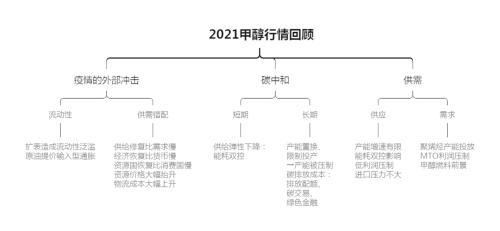

2021年甲醇的价格上涨到历史新高后迅速回落,主要的原因是:疫情带来的一系列外部冲击、碳中和政策下能源供给弹性下降造成的估值波动加大、以及甲醇自身供需偏紧的基本面。这几个矛盾在未来仍会延续,但是对甲醇价格的影响是动态变化的,相应地我们也会假设一些矛盾变化的情景。

首先是疫情带来的外部冲击。2021年疫情对全球造成的影响包括欧美等国家为了挽救受疫情影响停滞的经济不断扩表,造成的全球范围的流动性泛滥,CRB指数上涨、原油上涨给中国带来的输入型通胀。疫情恢复时期的供需错配,包括供给的修复速度慢于需求的恢复速度、经济的恢复速度慢于货币的恢复速度、资源国的恢复速度慢于消费国的恢复速度等,以及由此造成的资源价格上升和物流成本抬升。展望2022年,疫情外部冲击的影响会逐渐减弱:美国通胀和就业的压力可能会加速流动性的收紧,国外的流动性风险仍然存在;各国政府的防疫政策执行力在不断加强,防疫政策的常态化使得需求上边际更差的空间不大;中国宽松的财政政策、稳健的货币政策、跨周期调节等行为会使得后疫情期间经济在相对宽松的流动性下平滑地度过经济底。甲醇下游的聚烯烃、甲醇燃料等产品的消费属性更强,后期CPI-PPI剪刀差的修复有利于下游消费品,预计会带动甲醇需求的上涨。

其次是碳中和政策的影响。短期来说碳中和政策会降低供给曲线的弹性,例如我国为达到能耗双控的目标实行的限电限产政策、新能源的不稳定性使得今年在极端的天气下电力供给不稳等。虽然需求受到疫情影响也比较大,但是供给的弹性下降使得甲醇等上中游产品价格的大幅上涨。2022年,甲醇仍然受到碳中和政策的影响,但是长期来看供需会逐渐恢复均衡,供给曲线的弹性会逐渐恢复。此外,甲醇清洁燃料的发展也是国家在大力推行的,从经济会议上“立足以煤为主的基本国情,抓好煤炭清洁高效利用,增加新能源消纳能力,推动煤炭和新能源优化组合。”的描述中可以看到,甲醇下游的燃料、EVA、BDO等用途和产品是未来今年增长潜力最大的点。最后,经济工作会议中还有碳达峰碳中和的相关表述:原料用能(甲醇生产的煤、天然气等)不纳入能源消费总量控制。这使得新增产能项目的审批、建设难度降低,使得新增产能的投放确定性更高。

再次是甲醇自身的供需基本面。2021年甲醇的供需是相对偏紧的:产能增速不算大,产量被双控压制,进口利润不高压力不大,烯烃前期利润较好需求旺盛、后期利润低大规模检修,传统下游利润处于相对高位需求旺盛等。展望2022年,甲醇的供需预计仍然偏紧:首先产能增速依然不大,处于投产周期的末尾;其次下游甲醇燃料、新能源的需求边际增量较大,烯烃也有部分新增需求;最后进口能否大幅回归还是未知数,取决于疫情的发展情况,但是目前疫情造成的冲击是仍然存在的,进口大规模增加的可能性不大。

最后是甲醇的估值展望。未来煤炭的出售方式改为长协定价,化工煤一般在电煤的长协基础上定价,也就是说2022年甲醇的成本端会相对稳定。对于价格区间的测算,Q5500动力煤的长协定价区间在550-850元/吨,化工用煤的长协也在此基础上定价。根据这个价格,给甲醇10%的毛利率,那么对应的价格区间约为2100-2750元/吨。下游的估值压力来自聚烯烃,煤制甲醇的主要下游聚乙烯、聚丙烯都是投产大年,下游利润被压缩的情况下甲醇自身的估值也面临压力。

图1:2021年甲醇价格影响因素及路径

数据来源:五矿期货研究中心

图2:甲醇、动力煤、NYMEX天然气期货收盘价

数据来源:WIND、五矿期货研究中心

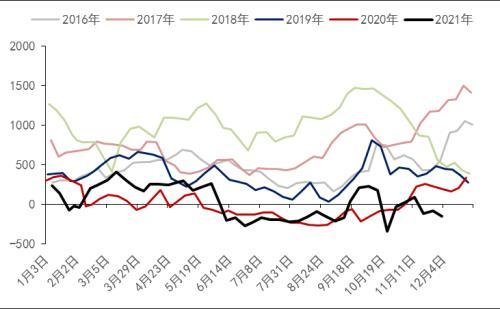

图3:甲醇盘面利润(元/吨)

数据来源:WIND、五矿期货研究中心

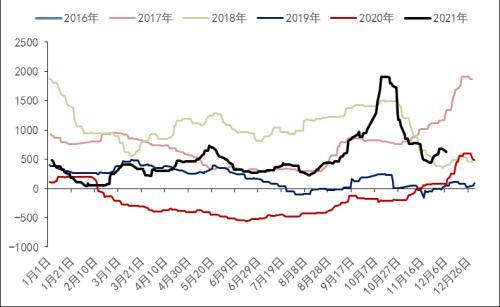

图4:煤制甲醇利润测算(元/吨)

数据来源:WIND、五矿期货研究中心

图5:气制甲醇利润测算(元/吨)

数据来源:WIND、五矿期货研究中心

02

供应端产能压力犹存,进口仍存变数

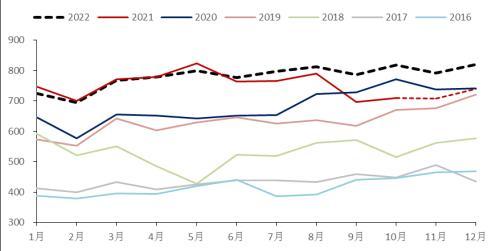

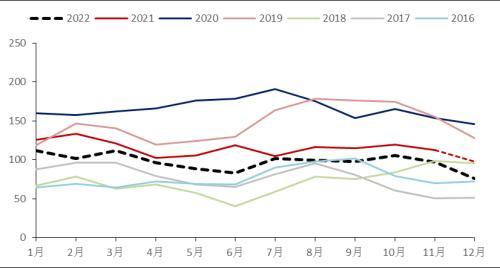

2022年甲醇可能投产的产能为383万吨,对应的产能增速为4.0%,其中1、5、9三个合约对应的新增产能压力分别为150、53和80万吨。新增产能中有大量焦炉气、尾气为原料的装置,成本优势相对明显。地区主要集中在内蒙古、山西等煤炭产区,内地面临的供应压力会相对更大。而国际上新增产能不多,产能增速为2.4%。疫情的冲击是深远的,国际产能的恢复需要一些时间。美国天然气价格受拉尼娜预期变化影响有所回调,欧洲天然气价格仍然高企,原料端的短缺也是抑制国外产能释放的一个重要原因。

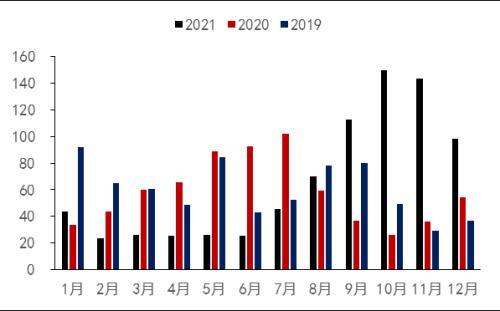

海外虽然有一些投产,但是进口是仍然存在变数的。2021年中国甲醇的进口量约为1135万吨,比2020年下降11%。主要原因是疫情后供应恢复速度有限,天然气价格一直上涨,海运费价格高企等。而这几个主要问题当前并未完全解决,在明年或随疫情的好转会逐渐解决,所以我们预计明年中国的进口压力依然不会太大。

图6:中国甲醇产能及产能增速(万吨/年)

数据来源:五矿期货研究中心

图7:中国以外甲醇产能及产能增速(万吨/年)

数据来源:五矿期货研究中心

表1:甲醇新增产能(万吨/年)

数据来源:五矿期货研究中心

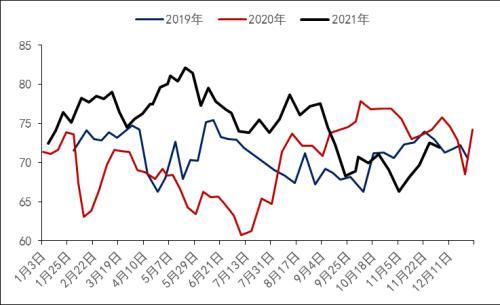

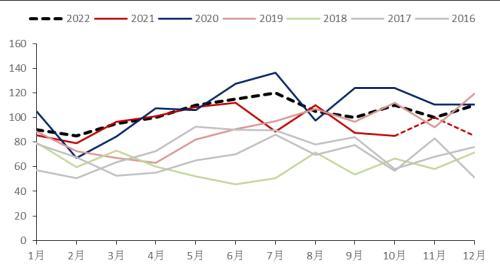

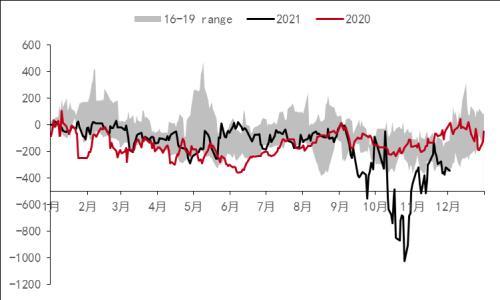

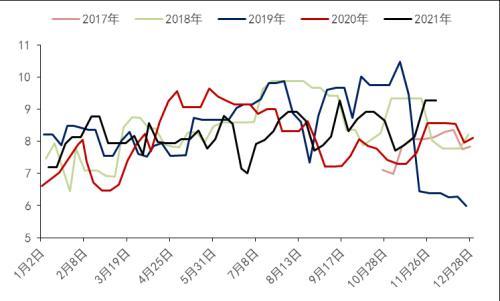

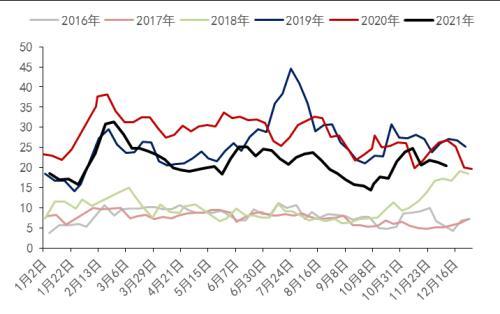

2021年三季度以来甲醇产量受能耗双控和低利润的影响走到低位。这个冬天甲醇国内供应的压力预计不会大幅上升,主要是因为冬季限气停车已经落地,天然气制甲醇的开工率已经下降到50%以下。此外,今年国家有化肥保煤、气、电的表述,作为同样使用煤和气的尿素供应受到国家的保障,那么我们有理由推测不受保障的甲醇煤、气、电一定程度上可能会受到影响。再次,今年冬奥会的召开对周边的生产和物流运输都有影响,华北地区的开工预计会被压制。

2021年进口量维持低位,主要是国外甲醇更为紧缺、价格更高。今年甲醇的进口利润并不低,但是国外其他地区的价格更高,造成国内存在转口的行为,国内进口主要是满足港口甲醇制烯烃工厂的生产需求。国内、外价差目前还没有恢复,国外特别是欧洲由于天然气的紧缺开工维持地位,所以预计近期进口端的压力依然不会很大。但是随着疫情的好转、能源供给的恢复,国际开工率有边际增加的预期,进口量的压力可能会慢慢变大。

图8:甲醇产量(万吨/周)

数据来源:WIND、五矿期货研究中心

图9:甲醇开工率(%)

数据来源:WIND、五矿期货研究中心

图10:甲醇产量及预估(万吨/月)

数据来源:五矿期货研究中心

图11:甲醇进口量及预估(万吨/月)

数据来源:五矿期货研究中心

图12:甲醇进口价差(元/吨)

数据来源:WIND、五矿期货研究中心

图13:甲醇中国-东南亚转口价差(美元/吨)

数据来源:WIND、五矿期货研究中心

图14:甲醇华东-内蒙古价差(元/吨)

数据来源:WIND、五矿期货研究中心

图15:甲醇华东-山东南部价差(元/吨)

数据来源:WIND、五矿期货研究中心

03

烯烃需求较好,但估值压力较大

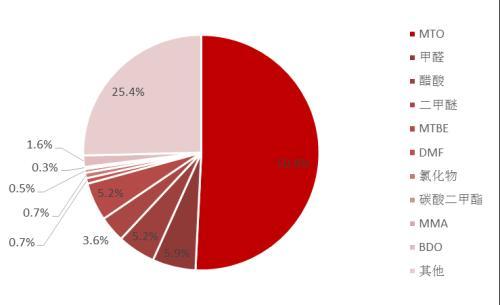

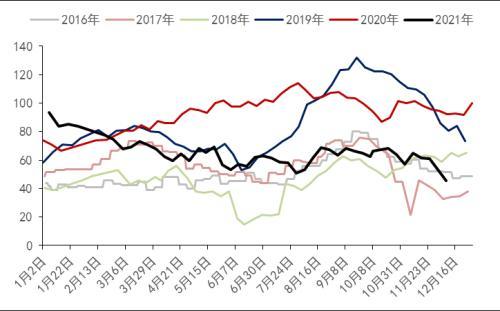

甲醇制烯烃对甲醇的消费量占总消费量的50.8%,2021Q3以来受利润大幅下跌的影响大规模检修,而这些检修的装置将在12月到次年1月逐渐恢复。新投产的烯烃装置主要有华庭煤业、广汇恒友、天津渤化、青海大美(存疑)等装置,对应的产能增速为10.6%,对应的甲醇消费量增速预计为6.7%。

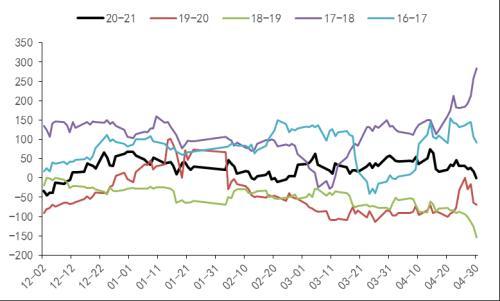

虽然22年甲醇制烯烃行业的投产、复产会给甲醇的消费带来较多的边际增量,但是烯烃行业本身处于投产周期,会面临相对大的估值压力。2022年聚丙烯的产能增速为13.3%,聚乙烯的产能增速为11.2,其中线性低密度聚乙烯的产能增速为13.9%。所以未来一段时间做空MTO利润,也就是多MA空PP,是跨品种套利的主要操作方向。

图16:甲醇消费量及预估(万吨/月)

数据来源:五矿期货研究中心

图17:甲醇消费量(甲醇制烯烃,万吨/周)

数据来源:WIND、五矿期货研究中心

图18:甲醇制烯烃产能及增速(万吨/年)

数据来源:五矿期货研究中心

图19:聚丙烯产能及增速(万吨/年

数据来源:卓创、五矿期货研究中心

图20:聚乙烯产能及增速(万吨/年)

数据来源:卓创、五矿期货研究中心

图21:LLDPE产能及增速(万吨/年)

数据来源:卓创、五矿期货研究中心

图22:MTO检修减少的甲醇消费量(万吨/月)

数据来源:五矿期货研究中心

图23:某MTO装置现货利润测算(元/吨)

数据来源:WIND、五矿期货研究中心

图24:盘面利润(PP-3MA,元/吨)

数据来源:WIND、五矿期货研究中心

图25:盘面利润(LLDPE-3MA,元/吨)

数据来源:WIND、五矿期货研究中心

04

传统下游需求稳定·甲醇燃料存在增长潜力

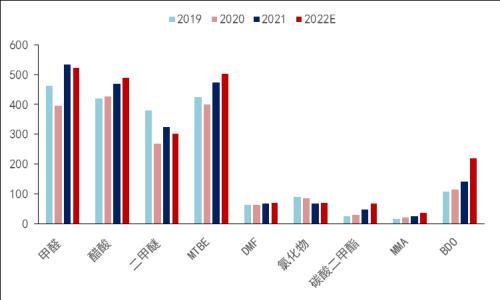

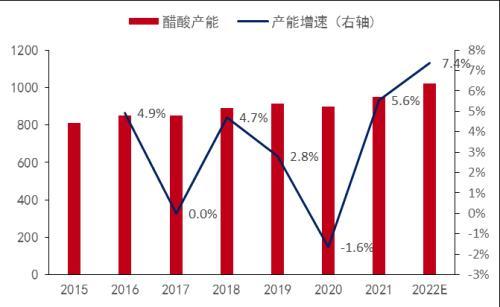

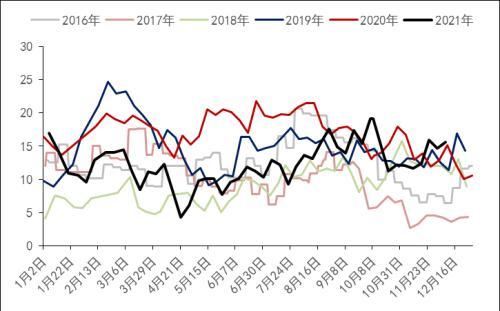

甲醇的传统下游消费占比最高的是甲醛、醋酸、MTBE和二甲醚等,增速最快的是BDO、MMA、碳酸二甲酯等。(1)甲醛:山东联亿200万吨产能置换新装置投产,虽然不是增量产能,但是大装置采购、生产更稳定,对甲醇的消费量也更稳定。(2)醋酸:未来有广西华谊70万吨/年的醋酸装置投产,增加20万吨/年甲醇消费量。并且下游EVA、PTA都处于投产周期,醋酸预计会维持景气。(3)BDO:PTMEG市场的景气使得BDO价格高企,产能增速也将达到57.8%,产能达到356万吨,对应的甲醇消费量会提高80万吨/年到220万吨/年。

对于甲醇燃料和MTBE调油等燃烧需求,疫情后期消费的恢复是比较确定的,但是恢复的时间难以把握,所以整体上看MTBE的需求是边际增加的。甲醇燃料方面的潜在增量比较大,国家2021年提出大力发展甲醇汽车,虽然不是第一次提出了。甲醇汽车的经济性是介于汽油车和电动车之间的,而且属于相对清洁的能源,在试点多年之后也相对成熟,如果后期甲醇汽车加速发展,那么对于甲醇需求的边际增量是非常大的。

图26:其他下游甲醇消费量(万吨/年)

数据来源:五矿期货研究中心

图27:2021年甲醇下游消费量占比(%)

数据来源:五矿期货研究中心

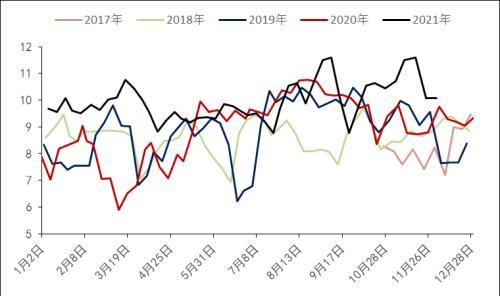

图28:甲醇消费量(甲醛,万吨/周)

数据来源:WIND、五矿期货研究中心

图29:甲醛产能及增速(万吨/年)

数据来源:五矿期货研究中心

图30:甲醇消费量(醋酸,万吨/周)

数据来源:WIND、五矿期货研究中心

图31:醋酸产能及增速(万吨/年)

数据来源:五矿期货研究中心

图32:甲醇消费量(二甲醚,万吨/周)

数据来源:WIND、五矿期货研究中心

图33:甲醇消费量(MTBE,万吨/周)

数据来源:WIND、五矿期货研究中心

05

情景假设和年度策略

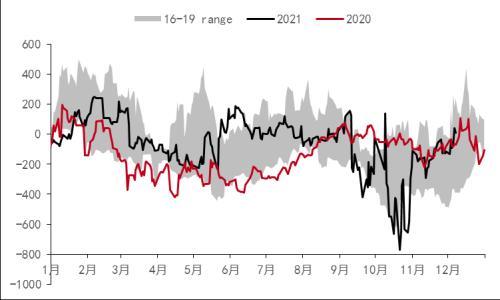

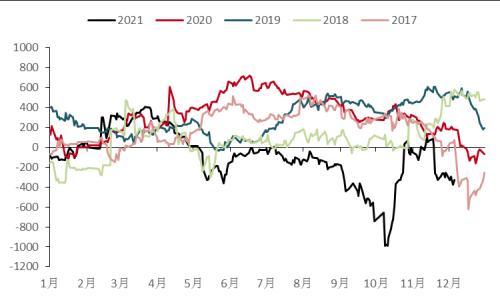

从我们预估的年度供需平衡表上看,甲醇2022年产能达到10027万吨/年,产能利用率维持在高位81%,产量增速为3.6%。预期进口量缓慢增加,年度进口量大幅恢复至1240万吨/年,进口增速在9.3%。国内消费受下游烯烃、燃料、醋酸、甲醛、BDO等边际增加量的影响有3.9%的增速,略高于产量的增速,供需会维持在紧平衡的情况。

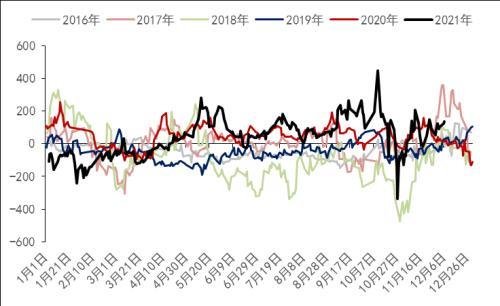

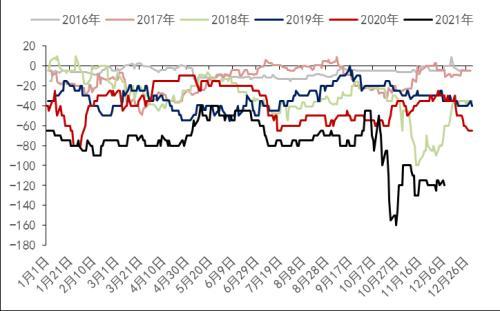

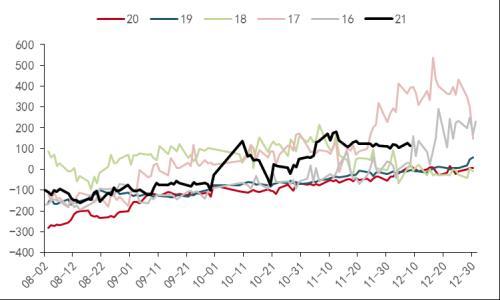

情景1:库存维持近年低位水平。2021年底甲醇的港口、内地库存都不高,库存大幅累计的情景可模本行能性不大:比如产能大规模投放、进口大幅增加斤遥翟、下游大规模停车等料滑,发生的概率都比较小。那么低库存的常态下,除了夏季季节性累库,甲醇的基差、价差预计会维持在Back结构,甚至是Super Back结构,在这个情景假设下做正套是相对更合适的。

情景2:煤制烯烃装置如期重启,油制和PDH制烯烃装置如期投产。除了一些下游产品单一的烯烃装置,其他煤制烯烃装置的重启是相对确定的。而2022年是国内外PP和PE的投产大年,叠加未来依靠出口减轻国内PP和PE供应压力的持续性存疑,那么未来PP和PE的供应压力大幅增加是比较确定的。那么,在这个情景假设下,做空甲醇制烯烃利润也是2022年相对确定的头寸。

情景3:化工煤长协价格签订后成本稳定。未来成本端的矛盾边际下降的确定性比较高,那么估值端平稳的情况下,价格的影响因素就主要依赖宏观流动性、供需情况、突发事件等。在这种情形下,甲醇价格的波动率是会下降的,单边预计会呈现更窄幅的震荡。因此,建议考虑甲醇期权,逢高做空甲醇期权的波动率。

年度策略:

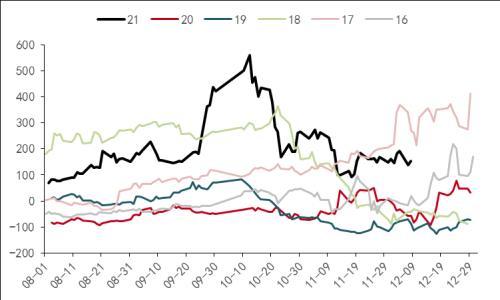

单边:逢低做多为主。Q5500动力煤的长协定价区间在550-850元/吨,化工用煤的长协也在此基础上定价。根据这个价格,给甲醇10%的毛利率,那么对应的价格区间约为2100-2750元/吨。

跨期:5-9正套。低库存、去库预期下预计现货相对偏强,期限结构预计为Back结构,出现强驱动有可能变成Super Back结构,建议跨期正套。

跨品种:多甲醇空PP。甲醇产能增速为4.0%,且有部分外采甲醇制烯烃装置投产,下游需求边际增量尚可;PP产能增速为13.3%,PP拉丝下游需求增速预计不大。

期权:逢高做空甲醇期权的波动率。

风险:疫情再次爆发、能源价格暴跌、烯烃装置生产不及预期

表2:甲醇年度平衡

数据来源:五矿期货研究中心

图34:甲醇月末库存预估(万吨)

数据来源:WIND、五矿期货研究中心

图35:甲醇华东港口库存(万吨)

数据来源:WIND、五矿期货研究中心

图36:甲醇华南港口库存(万吨)

数据来源:WIND、五矿期货研究中心

图37:甲醇西北地区库存(万吨)

数据来源:WIND、五矿期货研究中心

图38:甲醇01合约基差(元/吨)

数据来源:WIND、五矿期货研究中心

图39:甲醇1-5价差(元/吨)

数据来源:WIND、五矿期货研究中心

图40:甲醇05合约基差(元/吨)

数据来源:WIND、五矿期货研究中心

图41:甲醇5-9价差(元/吨)

数据来源:WIND、五矿期货研究中心