湖州燃气(06661.HK)类比上一个嘉兴燃气,同样的保荐人

湖州燃气(http://06661.HK)保荐人:交银国际(亚州)有限公司 上市日期 2022 年 07 月 13 日(周三) 招股价格 6.08港元集资额 3.

湖州燃气(http://06661.HK)

保荐人:交银国际(亚州)有限公司

上市日期 2022 年 07 月 13 日(周三)

招股价格 6.08港元

集资额 3.04亿港元

每手股数 500 股

入场费 3070.63港元

招股日期 2022 年 06 月 29 日—2022 年 07 月 05 日

招股总数 5000.00万股

国际配售 4500.00 万股 ,约占 90%

公开发售 500.00 万股 ,约占 10%

总市值:12.16亿港币

市盈率 8.30

详细的个人见解见文章后半部分!

公司简介:

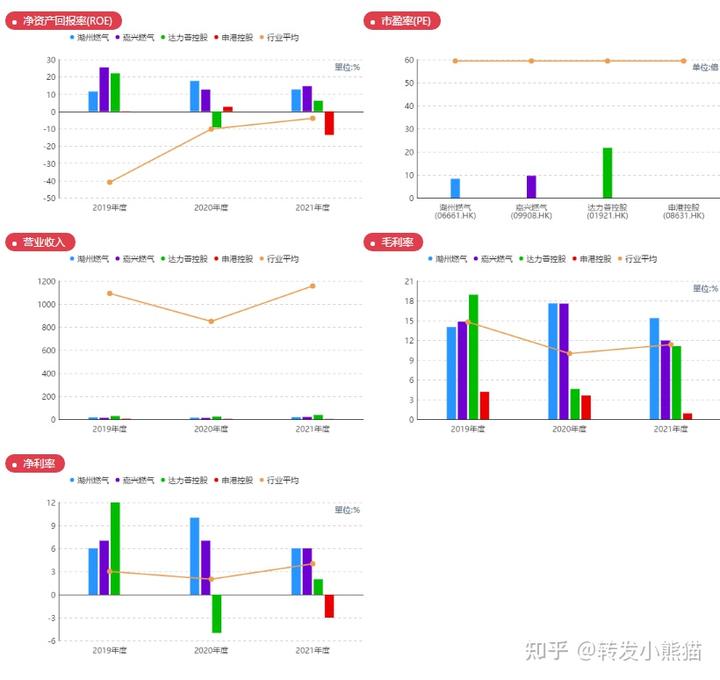

公司主营业务包括根据特许经营权销售燃气,主要为管道天然气;提供建设及安装服务,为房地产开发商以及居民及非居民物业的业主或住户等客户建设及安装终端用户管道网络及燃气设施;及其他,包括销售家用燃气电器。根据弗若斯特沙利文报告,于2021年,公司按销量计算,是中国浙江省主要地级市湖州市最大的管道天然气分销商,于湖州的市场份额为44.1%;及按销量计算,是浙江省第五大管道天然气分销商,于浙江省的市场份额为3.0%。

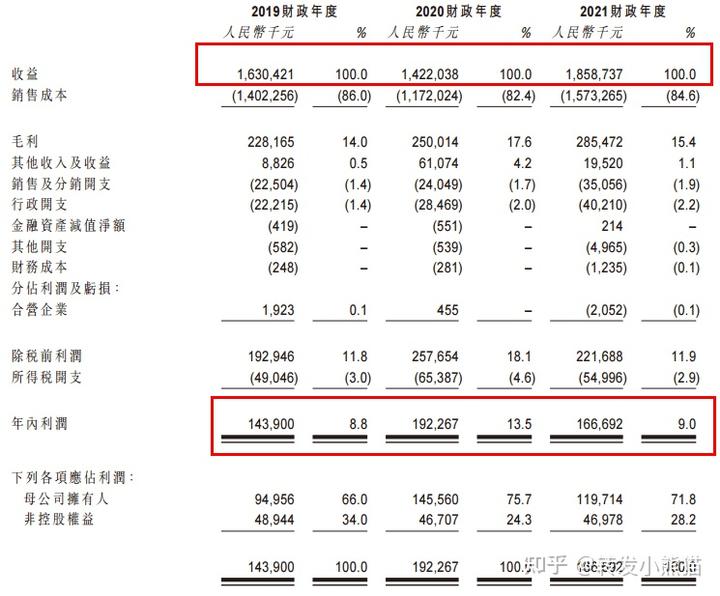

公司于2019、2020及2021财政年度,公司分别实现收益16.3亿元、14.22亿元及18.59亿元;分别实现年内利润1.44亿元、1.92亿元及1.67亿元。

公司旨在实现未来增长并进一步增强在国内天然气行业的整体竞争力及市场地位。公司为实现目标而制定的主要战略包括:透过管网及营运设施升级提高管道天然气销量、透过战略收购将业务拓展至其他地区、开拓分布式光伏发电业务、推广利用经天然气锅炉产生的蒸汽而带来的热能

根据招股书,公司第一大股东是湖州国资委,持股比例达59.64%,公司第二大股东为港股上市公司新奥能源,持股比例为40.36%

基石投资者:

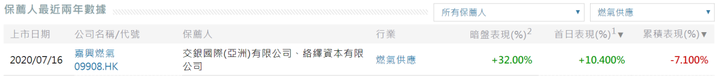

保荐人历史业绩:

交银国际(亚州)有限

02

中签率和新股分析

(来自AIPO)

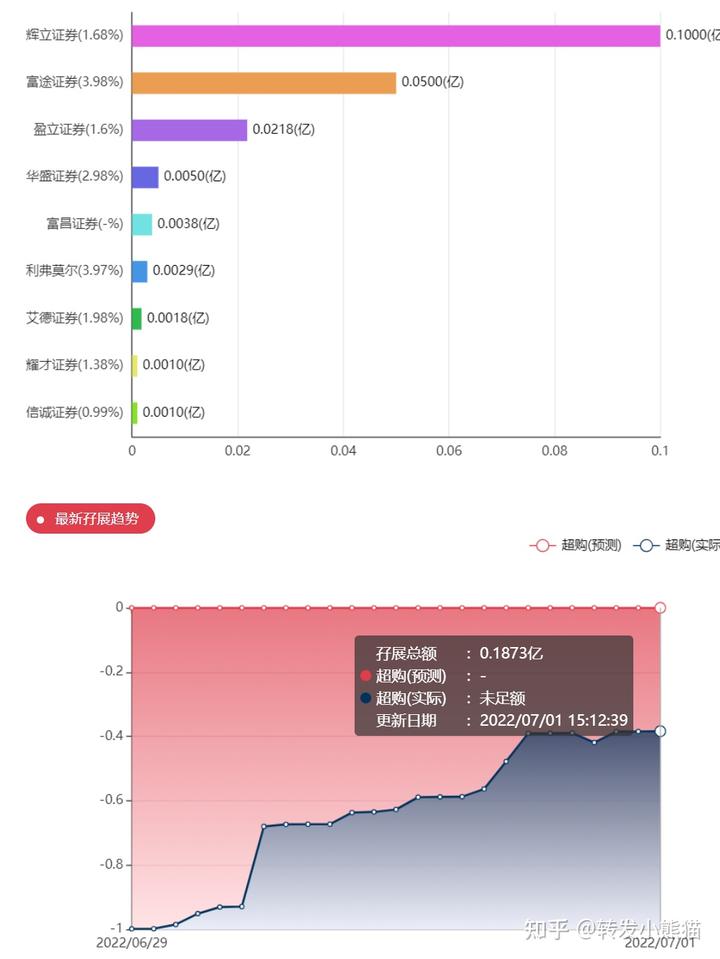

第一天展现出来的孖展没足额!目前市场情绪看来肯定不会超过15倍回拨,

中签率分析:

关于中签率方面,估计这次公开配售的超额认购倍数肯定不会超过15倍,那么如果按照正常的情况下回拨10%,按照3千人来参与预估一下,一手中签率应该在100%.

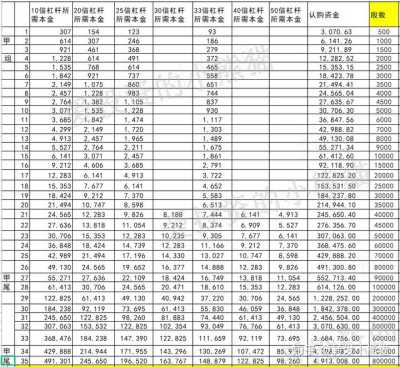

甲组的各档融资所需要的本金还有融资金额对应如下表:

乙组头,这次是553万本金,乙组的各档融资所需要的本金还有融资金额对应如下表:

乙组的各档融资以及各档利息利率对应的金额如下表:

这票打不打?且看我下面的分析:

又是一个公共事业股,之前有个嘉兴燃气上市的,暗盘就起飞了!

公司第一大股东是湖州国资委,持股比例达59.64%,公司第二大股东为港股上市公司新奥能源,持股比例为40.36%,国资票。

上一个嘉兴燃气保荐人也是交银,难不成这次湖州燃气也有复制下嘉兴燃气?

小票同样的逻辑:

反正市值15亿以下的都是小票,也不看基本面的,主要看回拨情况,从历史数据上来看,很多刚刚好超过15倍的那种,比如15-20倍左右,那跌的概率可能更大些;超过15倍少于50倍数,比如超额认购倍数到40多倍不超过50倍,那涨的概率又会更大些。

目前港股打新的春天是只适合小资金的,不适合乙组大资金!目前春天这个时段的新股往往就只能是轻仓摸一摸了,比如什么0本金免费套餐啊,现金免费套餐,38套餐啊这些都搞搞而已的

港股打新未来可能是小资族们大礼和福音!目前转夏天需要时间!低回撤且收益不错也不止是港股打新!

今年以来小票收益率明显大于市值20亿以上的中大型的票,不过也是博弈,另一方面,这种公共事业类的小票,又是国资委的,只要不回拨的,一般也不具备大跌的可能,绿鞋怎么样都回来护盘。如果最后一天孖展没超过7倍的话,这个票我积极认购小甲组。