深耕厨电,多元并进,华帝股份:烟灶塑造基本盘,新品创造新增长

1. 深耕厨电,多元并进华帝股份于 1992 年创立,始终以产品创新为企业战略重心,专注厨电领域,在 2004 年上市后,稳步成长为具有国际影响

1. 深耕厨电,多元并进

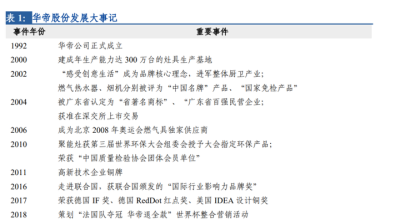

华帝股份于 1992 年创立,始终以产品创新为企业战略重心,专注厨电领域,在 2004 年上市后,稳步成长为具有国际影响力的全球化品牌。凭借优质的全球供应链、专业的研发团队、时尚智慧的产品,华帝集团为全球多个国家和地区的消费者提供高品质服务。

在 2016-2018 年公司高端化战略下品牌力提升且经营改善的黄金阶段后,受地产周期与高 基数影响,公司阶段性进入 3 年的调整期,而当前线下渠道扁平化与去库存已有效缓解经营压力,工程渠道风险也随地产商风险落地而充分释放。

当前公司存在地产、成本与管理三重改善预期,有望于 22 年中迎来经营拐点。

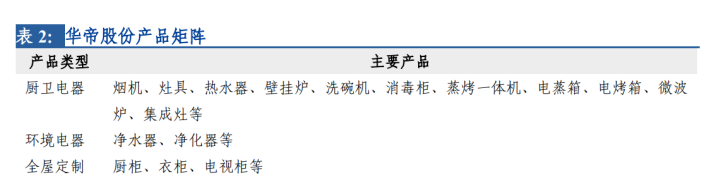

专注厨电,丰富矩阵渗透多场景需求。

产品方面,华帝股份专注于厨电领域,坚持以市场为导向并实施差异化产品竞争战略,建立了完善的产品结构体系,形成了以烟机、灶具、热水器等厨电产品为核心,覆盖以集成灶、洗碗机、蒸烤一体机为代表的新兴集成厨电类产品,同时延伸至全屋定制及净水器、壁挂炉等产品的完善产品结构体系,当前产品矩阵包含厨卫电器、环境电器、全屋定制三类产品,覆盖市场多场景需求。

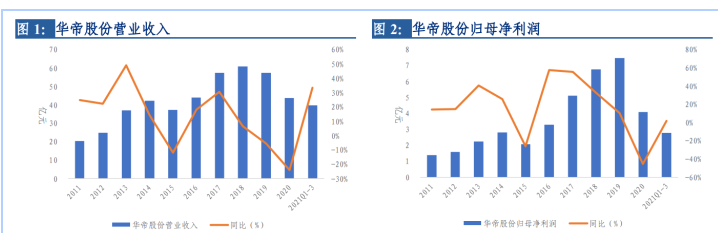

1.1 财务:转型促进改善,下游需求引起波动

华帝股份作为国内领先厨电品牌,业绩在早期中端定位下优势逐渐弱化而落后于龙头,2016 年起随着高端化落实有所改善,并在 2018 年起受地产周期下行影响出现业绩波动,近年业绩可大致分为 2016 年以前、2016-2018 年、2018-2020 年三个阶段。

第一阶段:平价路线优势弱化。

2016 年以前,公司定位中端市场,作为平价国民品牌营收规模高速增长且领先行业。但 2015 年公司在内部经营问题下营收规模下滑 12.06% 至 37.20 亿元,叠加老板、方太等品牌高端化路线取得初步成效,2015 年起公司营收规模被老板电器超越。

第二阶段:转型促进业绩改善。

2015 年末起,公司在管理改善下落实高端化提升品牌力,叠加地产周期上行的支撑,2016-2018 年业绩改善明显,营收从 2015 年的 37.20 亿元提升至 2018 年的 60.95 亿元,连续 3 年复合增长率高达 17.89%;而归母净利润从 2015 年的 2.08 亿元提升至 2018 年的 6.77 亿元,连续 3 年复合增长率高达 48.26%。

第三阶段:地产周期引起业绩波动。

2018 年起,随着地产周期下行并在 2020 年疫情催化下负面影响加剧,公司业绩增速下滑明显,营收在 2019 年下滑 5.69%至 57.48 亿元,并在 2020 年进一步下滑至 43.60 亿元,降幅扩大到 24.14%;归母净利润在 2019 年提升 10.46%至 7.48 亿元,但在 2020 年下滑 45.45%至 4.08 亿元。

2021 年公司将品牌营销重心从“高端智能品牌”调整为“全系时尚厨电”,顺应行业高端化、智能化的发展趋势,前三季度实现营收 39.65 亿元,同比增长 33.37%,实现归母净利润 2.78 亿元,同比增长 1.88%。

1.2 经营:多品类渗透多样场景,持续提升渠道效率

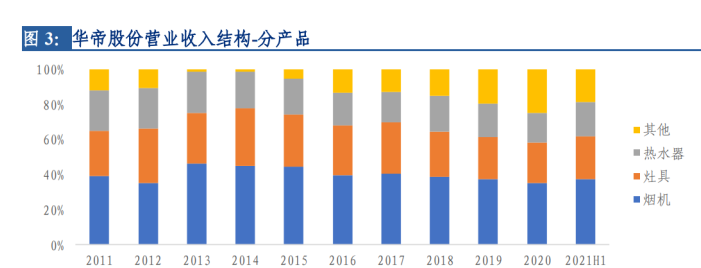

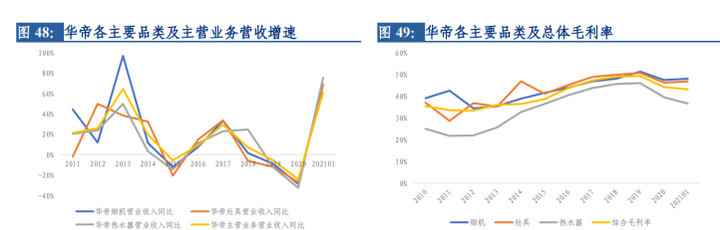

品类多元扩张,提升经营稳定性。从营收结构来看,烟机、灶具、热水器为公司主要产品,持续贡献公司营收主要份额,但近年来随着洗碗机、蒸烤一体机等新品类占比提升,三者合计占比出现下滑趋势。

2020 年疫情影响需求释放下三大主要产品合计贡献营收 32.85 亿元,同比下滑 29.04%,占主营业务营收比重从 2016 年的 86.93%下滑至 2020 年的 75.34%。

2021 年上半年,在公司多元化渠道改革推动 2020 年疫情因素基数较低叠加影响下,三大品类销售业绩回暖明显,合计贡献营收同比提升 70.04%至 21.61 亿元,贡献公司主营业务营收占比回升至 81.25%。

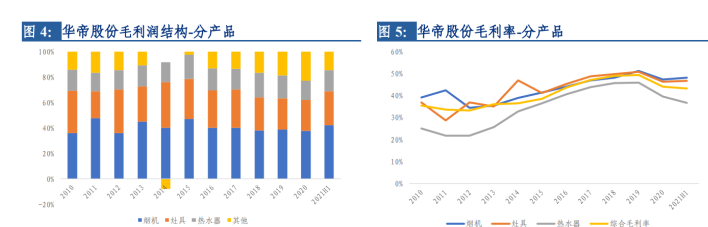

从盈利水平上看,随着近年来其他品类盈利能力逐步成熟,三大品类持续支撑大部分毛利但占比有所下滑。

2020 年三大品类实现毛利润 14.83 亿元,下半年原材料价格上涨叠加疫情影响需求释放下同比下滑 35.60%,占主营业务毛利润比重同比下滑 4.20 个百分点至 77.25%,毛利率下滑 4.60 个百分点至 45.14%。2021 年上半年随着品牌营销效果改善实现毛利润 9.70 亿元,同比增长 61.22%,贡献主营业务 85.54%的毛利润,但毛利率在原材料价格高企压力下维持在 44.91%。

整体上看,公司综合毛利率维持在 40%-50% 区间,2021 年上半年在原材料价格高涨叠加新品类投入期因素下较 2020 年同期下滑 2.18 个百分点至 43.08%。

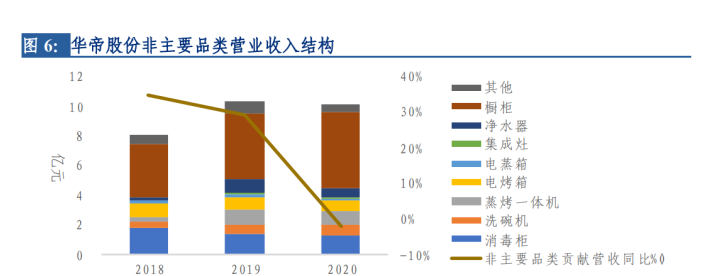

在以烟机、灶具、热水器为主要产品的基础上,公司积极拓展新兴品类,且新兴品类整体业绩维持良态增长。

2020 年原材料价格上行叠加疫情影响需求释放的背景之下,非主要品类表现出相对较优的韧性,实现营收 10.12 亿元,同比仅下滑 2.29%,占公司主营业务营收比重提升 5.27 个百分点至 23.56%。

其中,洗碗机、集成灶、橱柜实现逆势增 长,实现营收分别同比提升 21.10%、137.34%、15.89%至 0.73、0.55、5.20 亿元。

整体上 看,多元品类扩张发挥品牌优势深入各类细分市场、满足多样需求,同时有助于降低品 类集中带来的经营风险,提升业绩稳定性。

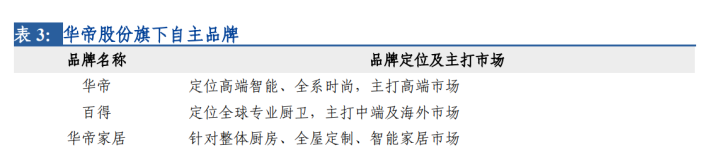

多品牌细分渗透,满足多层多样需求。

在产品销售方面,公司具备“华帝”、“百得”、“华帝家居”三大自主品牌,品牌矩阵覆盖多层次、多领域的用户。其中“华帝”、“百得”针对厨卫电器领域,分别定位高端、中端并覆盖高线低线市场;“华帝家居”利用公司在厨电领域多年经营形成的品牌效应满足用户厨房家装需求。整体上看各品牌定位清晰、优势互补,并针对不同消费群体打造不同的重点销售渠道,积极布局个性化以及差异化品牌战略。

借力新零售模式加速下沉,强化管理提升销售效率。

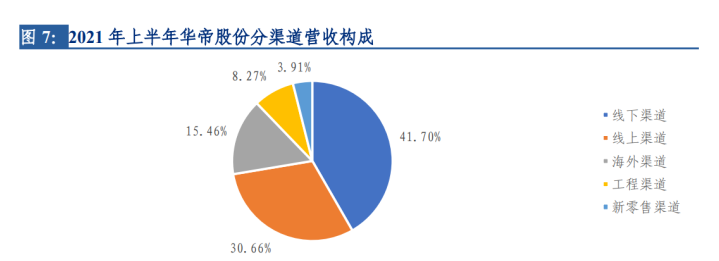

多年来公司销售渠道以线下、线上、工程、海外四类为主,2019 年起积极拥抱新零售渠道。

其中,线下作为传统渠道持续贡献公司营收最大比重,但随着其他渠道的成熟,占主营业务收入比例从 2016 年的 65.94%落至 2021H1 的 41.70%;

新零售渠道作为公司渠道下沉重要策略具备更高的推广优先级,公司借助京东专卖店、苏宁零售云等新零售渠道的终端网点,加速在三四线城市的渗透,并借助三级市场家电直营商的力量,以及线上线下双线融合的优势辐射和打通五六级市场,营收增速大幅领先,2021H1 实现 1.03 亿元,同比提升 153.24%表现亮眼,贡献营收比重达 3.91%;

线上作为贡献比重持续仅次于线下的重要渠道,随着电商逐步成 熟而迅速扩张,占主营业务收入比例从 2016 年的 18.84%提升至 2021H1 的 30.66%;

工程渠道方面公司持续加深与百强房企的战略合作关系,但 2021H1 受制于地产周期下行表 现偏弱,同比增速仅 18.66%,但目前随着地产周期反转的预期出现,风险得到一定程度 上的缓解。

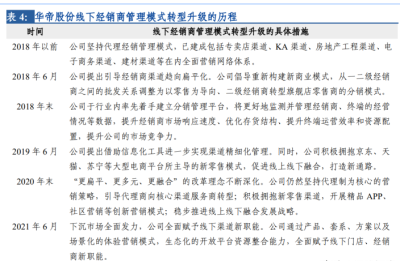

针对占据最大份额的线下渠道,公司坚持自 1994 年业内首创的独家代理经销管理模式,在公司划定的每片销售区域内设立一名一级经销商,并由以及经销商代理对应区域的产品销售和市场拓展,并设立营销总部管理公司销售业务负责对销售网络的整体规范、监督、培训与提升。

2018 年起,公司推动经销商层级扁平化、营销管理精细化,提升整体销售效率,共同促进销售目标达成。通过在业内率先着手搭建分销管理平台、借助信息化工具进行精细化管理等措施,公司帮助经销商提升销售效率并有效缓解库存压力。

2. 烟灶塑造基本盘,新品创造新增长点

公司产品矩阵以烟机、灶具、热水器为核心,并拓展洗碗机、集成灶等新兴品类,覆盖细分需求营造新增长点。

其中,烟机、灶具、热水器作为核心品类分别持续贡献 35%-40%、25%、20%左右的营收与毛利,支撑公司业绩基本盘,当前烟灶竞争格局下公司作为头部品牌之一在专注厨电的品牌中排名第三,领先优势显著且稳固;传统品类保持优势外公司积极拓展新品类,洗碗机对标海外渗透空间广阔,集成灶近年来渗透率快速提升,公司在市场发展早期入局具备一定先手优势。

2.1 传统品类:稳定业绩基本盘,头部化趋势下仍具潜力

烟机、灶具、热水器作为主要品类塑造公司业绩基本盘,其中烟灶当前竞争格局下公司作为头部品牌之一领先优势稳固,在行业份额头部化的趋势中仍具发展潜力。

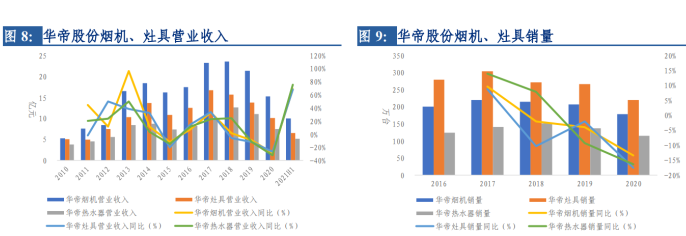

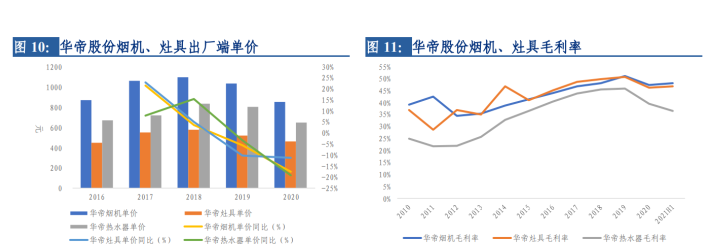

传统品类支撑业绩,盈利企稳构建基本盘。烟机、灶具、热水器作为公司主要品类贡献绝大部分业绩,营收及毛利的占比分别稳定在 35%-40%区间、25%、20%附近,在公司高端化转型中驱动业绩改善,并在地产周期下行需求波动下稳定业绩,塑造公司业绩基本盘。

一方面,在公司 2015-2017 年高端化转型中,烟机、灶具、热水器的出厂端单价与毛利率稳步提升。其中 2017 年烟机、灶具、热水器出厂端单价分别同比提升 21.46%、22.94%、 7.87%至 1058.57、550.55、720.80 元,毛利率分别同比提升 2.80、3.62、3.24 个百分点至 46.74%、48.73%、43.70%,带动公司营收与毛利润分别实现 30.39%、39.39%的高增。

另一方面,2018 年起地产周期下行的背景下,烟机、灶具、热水器业绩保持相对稳定。其中 2018 年烟机、灶具的销量降幅分别控制在 2.00%、10.33%,热水器销量仍实现 7.85%的增长,且三者毛利率分别维持在 48.05%、49.77%、45.52%的高位;2020 年疫情影响下整体居民消费意愿下降,烟机、灶具、热水器的销量降幅分别下滑 13.38%、17.65%、 16.37%,但毛利率分别维持在 47.25%、46.14%,39.47%,有效控制业绩波动幅度。

烟灶:领先优势稳固,份额头部化趋势明确增长潜力。

公司作为烟灶行业头部品牌之一,在专注厨电的品牌中排名仅次于老板、方太,领先优势稳固,叠加当前市场集中度仍偏低,预计在份额头部化的趋势中释放增长潜力。

2020 年疫情因素下烟灶产品行业整体需求遇冷,叠加头部品牌借助直播电商等形式深化下沉市场布局,份额加速集中于头部品牌,长尾品牌加速出清。

从品牌数量上看,根据奥维云网公众号统计,烟机线上、线下渠道分别从 2019 年的 417、217 个品牌缩减到 2020 年的 339、202 个品牌,降幅分别为 18.71%、6.91%;燃气灶分别从 2019 年的 415、213 个品牌缩减到 2020 年的 374、180 个品牌,降幅分别为 9.88%、15.49%。

对公司而言,近期销量表现较其他头部品牌而言存在一定差距,承压主要系受内部改革等因素扰动。

目前烟灶行业寡头格局尚未稳固,公司作为头部品牌之一,在专注厨电的品牌中排名仅次于老板、方太,份额目前仍具提升空间,预计随着扰动因素淡化,叠加行业份额收拢于头部的趋势持续,逐步表现出增长潜力。

2.2 新品类:战略布局洗碗机集成灶,锁定长期增长潜力

公司在以烟灶为核心产品的基础上,大力拓展新品类营造业绩新增长点。目前公司新品类包括消毒柜、洗碗机、蒸烤一体机、电烤箱、集成灶、净水器等,我们认为洗碗机、集成灶未来成长空间相对广阔,或为公司营造业绩的重要新增长点。

其中,洗碗机品类由解放双手的刚需催化诞生,在国内市场针对痛点逐步完善,对标海外仍存广阔渗透空间,公司在市场发展早期入局可锁定长期增量;集成灶作为功能性与集成度升级的烟灶细分品类,对传统烟灶存在一定替代作用,公司发挥现有渠道优势战略布局可缓解 其对传统烟灶的替代作用并吸收未来趋势红利。

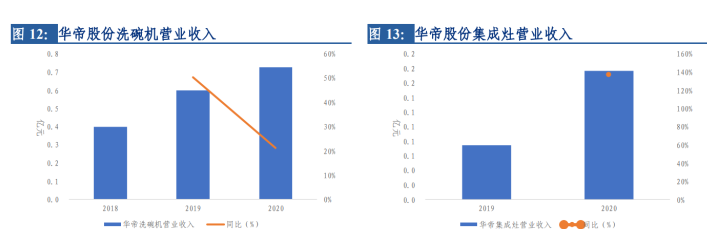

公司洗碗机、集成灶分别于 2017 年、2019 年推出上市,导入期实现营收高速增长。

洗碗机方面,2020 年实现营收 0.73 亿元,同比增长 21.10%,2018-2020 年复合增长率高 达 34.98%,占公司营收比重从 2018 年的 0.65%提升至 2020 年的 1.67%;

集成灶方面,2020 年实现营收 0.17 亿元,同比增长 137.34%,占公司营收比重从 2019 年的 0.13%提升 至 2020 年的 0.40%。

2.2.1 洗碗机:本地需求带动产品升级,对标海外空间广阔

洗碗机这一品类从解放双手的需求中诞生,天然具备需求刚性,在进入国内市场后由国内需求痛点推动产品升级。

目前国内洗碗机市场处在发展早期,对标海外仍存广阔渗透空间,公司在行业低集中度的阶段入局可锁定长期增长潜力。

刚性需求催生品类,本地痛点推动产品升级。在居民日常家庭生活中,从繁杂的家务劳动解放双手的刚性需求长期存在,并催生多样家电品类。其中,洗碗这一家务劳动因耗时、脏污、高频等体验欠佳,催生洗碗机这一简化流程、省时省力的家电品类,将重复性强的洗碗流程大幅自动化。

在发展历程上,洗碗机品类在上世纪便已在西方普及,进入国内市场后吸引众多品牌针对国内痛点进行本地化升级。诞生及推广阶段:清洁原理与现代类似的早期产品在上世纪初诞生并于 70 年代在西方普及,但在上世纪末才进入中国市场。

在 1924 年,第一台家用洗碗机由英国工程师威廉·霍华德·利文斯发明,通过内置旋转喷头喷射高压水流完成冲洗,清洗原理与现代洗碗机类似。

在 1940 年,利文斯在洗碗机内加入烘干元件,实现清洗后烘干的功能,整体形态已与现代洗碗机十分接近。但在当时的时代背景下,由于生产成本过高以及社会贫富差距过大,早期家用洗碗机仅出现在上层社会家庭。

随着因技术原理相对简单而逐步实现量产摊薄生产成本,叠加社会发展过程中贫富差距缩窄,洗碗机于上世纪 70 年代在欧美市场流行,并直到上世纪 90 年代才进入中国市场。

本地化升级阶段:西方洗碗机水土不服驱动国产厂商本地化升级。

由于东西方饮食习惯差异较大,国内市场餐后残留油污较多,且餐具类型与西方以杯碟为主不同,以清洗难度偏高、占空间较大的锅碗为主,西方洗碗机进入国内市场后水土不服而推广受阻,驱动国产品牌对产品进行本地化升级以匹配国内需求。

针对国内市场油污残留、费水费电、适用厨具有限等一系列痛点,国产洗碗机将清洗原理升级至“高压+高温+洗涤剂”喷淋并集成消毒功能提升清洁力度,通过循环用水实现节水,以及扩大容量实现洗锅需求。

需求端的刚性结合供给端功能积极补足,赋予洗碗机行业市场规模成长活力。

根据奥维云网公众号统计,2020 年我国洗碗机零售额为 87 亿元,同比增长 24%,2015-2020 年连续五年复合增长率高达 57%;2020 年我国洗碗机零售量为 192 万台,同比增长 31%, 2015-2020 年连续五年复合增长率高达 59%。

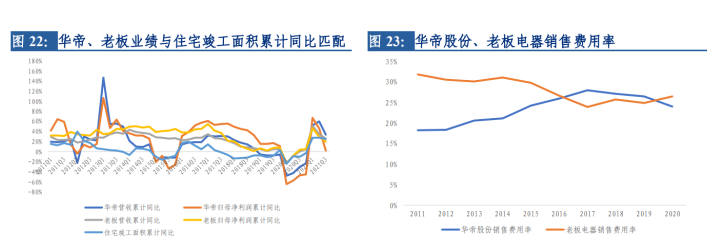

从 2011 年后华帝股份、老板电器营收、归母净利润累计同比以及住宅竣工面积累计同比来看,除 2013 年华帝股份因并入百得厨卫使得整体业绩大幅提升引起强烈波动外,整体上看公司与老板电器业绩与住宅竣工面积相匹配。

2018 年起累计住宅竣工面积的持续负增长叠加 2020 年初疫情爆发带动公司与老板电器累计营收以及归母净利润增速在 2018 年下半年起加速放缓并在 2020 年进入负增长。

其中,公司 2016-2018 年高费用激励下终端价格与品牌力显著提升,但客观上也积累了一定的渠道库存,致使公司在 2018 年以来的地产周期下行中表现低于行业水平。

从销售费用率上看,2016-2018 年公司销售费用率从 25.90%提升至 26.48%,在 2017 年与 2018 年分别高于老板电器 4.0、1.36 个百分点,导致地产下 行周期中盈利水平下滑相对明显。

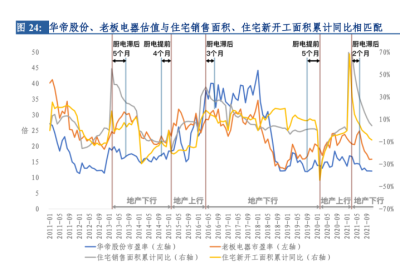

估值层面,厨电行业估值与地产基本面销售端表现关联度较高,在地产周期下行时,厨电估值滞后于地产销售约 1 个季度下跌,而在地产周期上行时,厨电估值提前 1-2 个季度回弹。

由于房地产估值受多方面政策影响扰动因素较多不便直接比较,我们用住宅销售面积以及住宅新开工面积代表地产基本面表现,并与华帝股份、老板电器 PE 走势对比。

从 2011 年以来的数据来看,住宅销售面积以及住宅新开工面积整体同步演绎,二者同比增速分别在 2013 年 2 月、2016 年 4 月、2021 年 2 月三个高点起下滑后,华帝股份与老板电器估值分别滞后约 5 个月、3 个月、2 个月演绎;

在住宅销售面积以及住宅新开工面积累计同比增速分别在 2015 年 2 月、2020 年 2 月两个低点起反弹前,华帝股份与老板电器估值分别提前约 4 个月、5 个月演绎。

地产周期迎修复预期,当前时点下具备较强弹性。

公司业绩在 2016-2017 年从地产下行周期相对轻微时实现高增,2018 年受地产周期下行影响增速大幅放缓,2021 年商品房销售不及预期与土拍遇冷等因素叠加作用下房地产行业处在下行周期,但 2021 年 9 月以来政策基调的边际放松赋予地产周期反转上行的预期,预计地产基本面在 2022 年下半年转向并反映到厨电基本面。当前时点下地产估值已出现反弹,厨电估值或提前于基本面演绎,故具备配置价值。公司由于当前估值与业绩表现偏弱于龙头老板电器,在在下游地产周期反转的背景之下预计具备较强增长弹性。

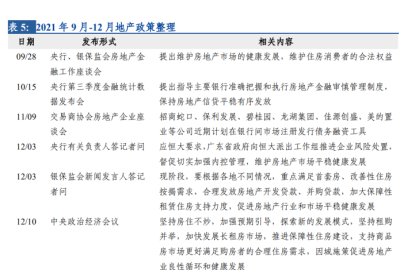

2021 年以来,我国地产周期持续下行,住宅竣工面积、住宅销售面积、住宅新开工面积累计同比持续下滑,11 月分别落至低点 16.20%、4.40%、-8.40%。但在 2021 年 9 月起地产政策基调明显放松,供给端促进满足房企合理资金需求,需求端从信贷的角度降低购房难度。

一方面,央行、银保监会等监管机构 9 月末起先后放松开发贷、按揭贷款、债券融资等的发放,并在 12 月以来多次表态协同化解流动性危机,在供给端对房企降低融资难度;另一方面,12 月 8-10 日,中央经济工作会议在京召开,会议指出坚持稳字当头、稳中求进的工作总基调,并在总基调下突出房地产的支柱产业地位,指出坚持房住不炒,支持商品房市场更好满足购房者的合理住房需求,在需求端降低购房难度。

整体上看,多项政策先后发声预计协同带动房地产行业和市场平稳健康发展,当前时点下政 策基调放松空间仍存,地产基本面边际修复或在 2022 年下半年演绎。

虽地产基本面拐点仍未出现,但目前地产估值已出现反弹趋势,带动厨电板块估值提前于基本面演绎。

对公司而言,当前估值与业绩表现偏弱于龙头,公司与老板电器 2021 年 11 月 PE 分别为 12.09、15.88 倍,Q3 归母净利润分别为 0.38、5.52 亿元并分别同比变动-64.52%、8.14%,叠加当前公司经销商扁平化与去库存已基本调整完成,地产政策基调的边际变化下公司向上弹性较大,具备较优配置价值。

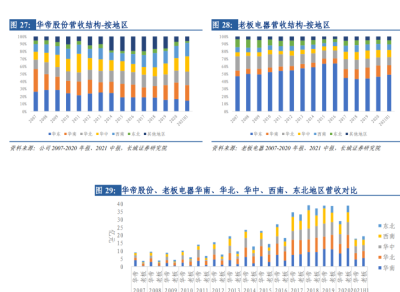

对比公司与老板电器的营收地区结构,公司覆盖面相对平衡,且在低线市场渗透规模具备一定优势。从营收地区结构来看,华帝发展早期华南、华东地区占据营收最高比例,但随着其他地区的扩张,二者比例逐步下滑,营收地区结构趋向平衡。

华南、华东地区占比分别从 2007 年的 30.24%、26.16%缩窄至 2021H1 的 20.57%、14.30%,而华北、华中、西南地区占比分别从 2007 年的 12.67%、10.37%、10.16%提升至 2021H1 的 18.00%、20.37%、18.09%。

老板电器方面营收地区结构整体保持稳定,华东地区持续占据营收最高比例,且占比稳定在 50%附近,其中 2017 年较 2016 年占比大幅下滑主要系统计口径变更所致;华南、华北、华中、西南、东北地区占比分别稳定在 13%、10%、10%、8%、5%左右。

此外,刨除华东地区及其他地区,对比华帝、老板在华南、华北、华中、西南、东北地区的营收规模,在 2017 年起二者在营收规模、结构上均表现接近,考虑到上述地区以低线市场为主,且老板产品零售均价高于华帝产品 20%-40%,我们认为华帝产品在低线市场销量高于老板 20%-40%,在低线市场渗透程度上具备一定优势。

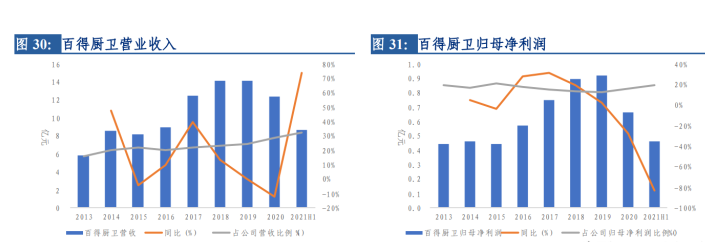

在主品牌在低线市场渗透具备一定优势的基础上,公司子品牌百得厨卫亦具备多年经营经验。百得厨卫专注于下沉市场,借助代理商、互联网等渠道深入下沉到三四线城市乡镇市场,抢占终端份额,自 2013 年并入财务报表起贡献业绩且整体稳中有升。

营收 方面 2021 年上半年实现 8.61 亿元,同比增速高达 74.01%,占华帝股份营收比重从 2013 年的 15.60%稳步提升到 2021H1 的 32.39%;归母净利润方面 2021 年上半年实现 0.46 亿 元,同比下滑 82.94%,占华帝股份营收比重稳定在 15%-20%区间。

家电下乡政策鼓励下,公司凭借百得厨卫在下沉市场多年的品牌曝光基础及运营经验,具备一定先发优势,预计随城镇化以及农村厨房现代化推进逐步吸收需求,优先吸收政策红利。

华帝由于主品牌定位、产品定价略低于老板,营收地区结构相对均衡,子品牌百得在下沉市场具备多年经营经验,整体上更便于在低线市场普及,目前在低线市场销量规模上华帝或已占据一定优势。

随着农村居民消费能力的改善,厨房现代化改造需求或逐步提升热度,公司凭借在主品牌高端厨电中相对更低的价格带与更为年轻化接地气的营销策略以及子品牌在下沉市场的多年布局或将在下沉市场扩容中更为受益。

4. 成本压制经营业绩,降本增效空间可期

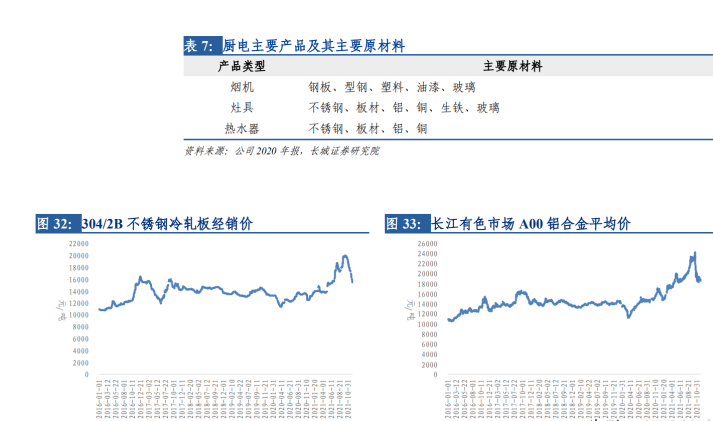

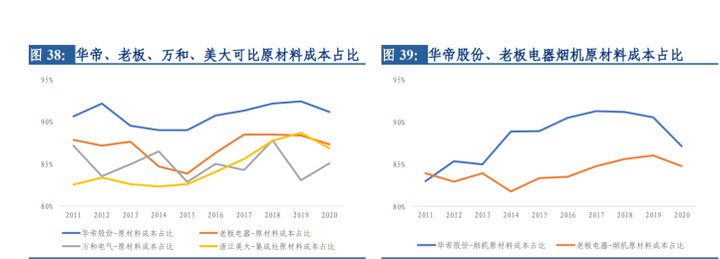

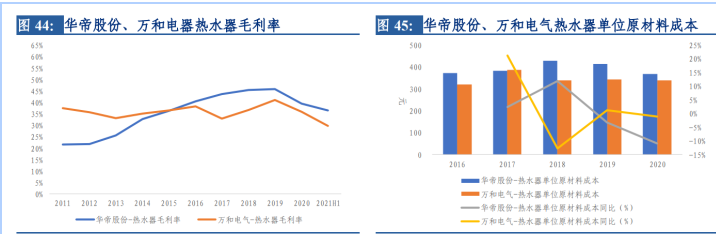

原材料由于占据厨电约 90%营业成本,价格变动对行业盈利水平的影响较为显著。

从公司常用原材料类型不锈钢冷轧板、铝合金、铜、塑料价格来看,四者在 2021 年均进入上行周期,使得公司毛利出现较大幅度下滑。此外公司各产品成本结构原材料占比达 92%-95%,高于可比厂商约 5 个百分点,对原材料价格的敏感度高于行业,本轮上行周期受损高于行业均值。展望 2022 年,PMI 见顶趋势下原材料价格大概率有所回调,尽管时间与幅度暂时无法判断,但方向相对确定背景下公司降本增效的改善空间较大,原材料价格的高敏感度在 2021 年造成了较大的经营压力,但也为未来成本改善提供较大弹性。

4.1 原材料价格:上行引起盈利波动,回调赋予改善预期

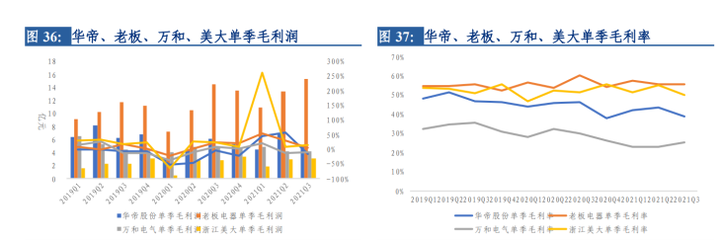

由于原材料占据厨电行业约 90%的营业成本,原材料价格的变动从成本端直接影响盈利水平。2020Q3-2021Q3 期间各公司在原材料价格大幅上行约 40%之下毛利率出现不同程度的波动,但目前原材料价格回调趋势已现,行业经营状况具备改善预期。

原材料价格:上涨趋势持续 15 个月,现已出现回调迹象。厨电各产品主要采用的原材料包括不锈钢冷轧板、铝、铜、塑料等,从公司常用的原材料类型不锈钢冷轧板、铝合金、铜、塑料价格来看,四者在 2020Q3-2021Q3 期间内先后进入高增趋势,并在 2021Q4 起逐步回落。

其中,从 2020 年 6 月 30 日到 2021 年 9 月 30 日,不锈钢冷轧板、铝合金、铜、塑料均价分别从 1.22、1.42、4.90、1.20 万元/吨提升至 1.97、2.23、6.89、1.76 万元/吨,年化增长率分别高达 46.29%、45.48%、31.32%、35.85%;不锈钢冷轧板、铝合金、塑料均价从 2021 年 9 月 30 日到 12 月 10 日又分别落至 1.55、1.88、1.54 元/吨,分别下滑 21.38%、17.14%、12.50%,而铜均价小幅提升至 6.99 元/吨,但增长趋势放缓明显。

原材料涨价引起厨电品牌盈利水平波动,回调或赋予改善预期。

对于厨卫电器行业而言,在 2020 年 Q3 行业原材料价格进入高速上行趋势起,各家公司盈利水平随之出现不同程度的波动。对比华帝股份以及可比公司老板电器、万和电气、浙江美大表现,其中老板电器、浙江美大表现较优,华帝股份与万和电气受到较大负面影响。

从单季毛利润以及单季毛利率水平上看,2020Q3 以来老板电器、浙江美大基本维持正常水平,而华帝股份、万和电气单季毛利润在 2021 年分别出现 15%左右、10%左右的下滑,单季毛利率分别出现约 4 个、6 个百分点的下滑。当前原材料价格回落趋势下,行业经营状况具备改善预期。

4.2 成本结构决定敏感度,行业改善下迎更优弹性

公司各产品原材料占成本比重达 92%-95%水平,高于可比厂商约 5 个百分点,且产品毛利率低于龙头超 10 个百分点,因此对原材料价格的敏感度高于行业。本轮成本上行周期中公司业绩阵痛相对显著,但目前原材料价格回调趋势下降本增效的改善空间较大,预计未来改善弹性领先行业。

成本结构决定敏感度,原材料价格回调或表现较优弹性。

公司因成本结构中原材料占比偏高以及毛利率偏低而对原材料价格变动较龙头而言更为敏感,在原材料价格上行背景下受到的负面影响相对明显,但目前原材料价格回调趋势下或表现出较优的修复弹性。

对比公司与老板电器、万和电气、浙江美大在厨电制造上可比口径的成本结构,四家公司成本结构按性质分类基本均可主要分为原材料、直接人工、制造费用三部分。

其中,公司、老板电器、万和电气主营业务以及浙江美大集成灶产品原材料成本占比分别稳定在 92%、88%、85%、87%附近。

分产品看,烟机方面,公司产品与老板电器产品原材料成本分别稳定在 90%、85%附近;灶具方面,公司产品与老板电器产品原材料成本分别稳定在 92%、93%附近;热水器方面,公司产品与万和电气产品原材料成本分别稳定在 95%、88%附近。

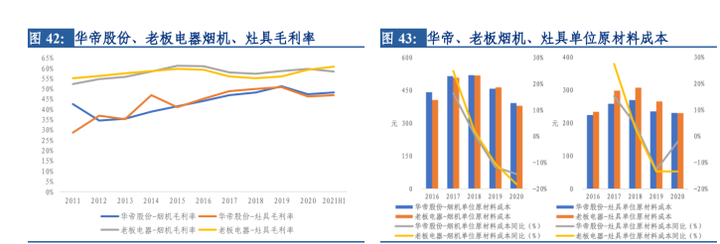

对比老板电器,烟机方面华帝股份原材料成本占比高出约 5 个百分点,灶具方面二者原材料成本占比相当,叠加华帝股份、老板电器产品单位原材料成本相当、华帝股份烟机与灶具产品毛利率明显低于老板电器产品,故华帝股份整体毛利率受原材料涨价负面影响相对明显。

我们用 GfK 中怡康公众号统计的老板电器烟机及灶具产品均价测算其销量以及单位成本,考虑到测算过程存在一定误差,可认为老板电器烟机、灶具产品单位原材料成本均与华帝股份接近,2020 年分别处在 380 元、230 元附近。

老板电器烟机与灶具产品毛利率均保持在 55%-60%区间,华帝股份产品与之差距随着 2015 年后的高端化推进有所缩窄,其中烟机毛利率差距从 2012 年 20 个百分点附近的水平缩窄至 10 个百分点左右;灶具毛利率差距从 2012 年 21 个百分点附近的水平缩窄至 13 个百分点附近。

对比万和电气,华帝股份热水器产品原材料成本占比高出约 7 个百分点,但万和电气热水器产品单位原材料成本较华帝股份低 12%左右,叠加万和电器热水器毛利率偏低,故万和电气受原材料涨价影响较大于华帝股份。

华帝股份热水器毛利率在 2015 年后高端化推进而提升明显,从 2011 年的 21.71%提升至 40%附近。

万和电气热水器毛利率维持在 35%附近,故在 2015 年起与华帝股份存在一定距离,目前距离逐步缩至 10 个百分点以内。

整体上看,公司因原材料占成本结构比重较高以及毛利率偏低,盈利水平对原材料价格的敏感性高于老板电器,故在原材料价格上行的背景下盈利性受损相对明显。

当前行业原材料价格回调趋势下,对原材料价格的高敏感度预计赋予公司相对明显的经营压 力缓解,而业绩随着经营数据兑现或将迎来较优修复弹性。

5. 管理层渐趋年轻化,或将开启治理优化

2016 年以来公司发展黄金阶段离不开潘氏管理层接管后带来的治理改善,而当前潘叶江董事长兼任总裁或将开启管理层年轻化优化治理的新篇章。

回顾上轮治理优化周期,2012 年潘权枝先生之子潘叶江先生、之弟潘垣枝先生随公司收购百得厨卫进入公司董事会,其中潘叶江先生在 2014 年接受股权受让成为实控人并在 2015 年上任董事长。

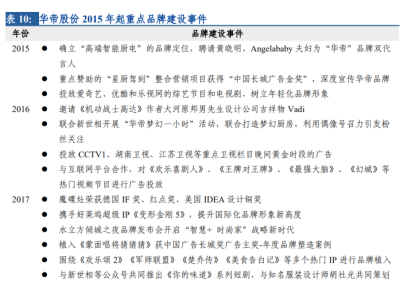

在 2015-2017 年期间新管理层带领下战略转型与品牌力提升效果显著,与高端龙头老板、方 太的价差缩窄 200-500 元,且综合毛利率从 38.56%提升至 47.14%。2017 年起,公司目标 客群锁定年轻知富阶层,通过灵活多变的营销策略成功树立公司高端、时尚、年轻的品牌形象。

近期潘叶江董事长兼任总裁全面接班,年轻化的管理层与当前公司以年轻群体为核心客群的新渠道新营销路径更为契合,若此前潘氏家族接管标志着华帝公司治理从多头管理较为的混乱状态走向正常,本次二代接班或将开启公司治理从正常进一步优化改善的新篇章,进一步释放管理改善红利。

5.1 复盘:潘氏接管统一利益,治理改善扭转颓势

潘氏新帅潘叶江先生 2012 年进入董事会后理顺内部利益并在 2015 年末上任董事长接手管理层,股权与利益理顺后的治理改善确保公司高端化路线落实,彰显新团队的优秀管理能力与管理效率。

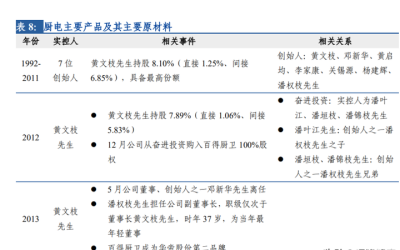

管理层历史变动:从分散到集中,潘氏收拢内部利益。

公司从 1992 年创立至 2011 年近 20 年期间,实控人均为 7 位创始人,直到 2012 年黄文枝先生成为实控人。

同年, 创始人之一潘权枝先生之子潘叶江先生、之弟潘垣枝先生随公司收购百得厨卫进入公司 董事会并逐步收拢股权、提升职位,并在 2015 年分别出任董事长、总裁,接手管理层。

在此基础上,2016 年,随着公司控股股东从 7 位创始人创立的九洲投资切换为以潘氏潘叶江、潘垣枝、潘锦枝先生为实控人的奋进投资,且 7 位创始人除杨建辉先生外已悉数退出董事会,管理层利益基本完成梳理,股东与管理层实现利益一体化。

潘氏管理层:推进高端化逆转颓势,凸显管理能力。

2015 年潘氏经营班子上任后提出产品转型升级,从定位中端转向“高端智能厨电”,调整产品结构,提高高端智能产品比例。

2017 年提出聚焦年轻知富阶层,全力打造品牌时尚化、科技化、国际化形象。高端化定位下,公司产品 2015 年起均价提升明显,与定位高端的行业龙头品牌老板、方太价差大幅缩窄,且业绩明显改善,凸显管理能力。

对比公司与定位高端的行业龙头品牌老板、方太的烟机、灶具均价,公司烟机与灶具与老板、方太的价差在 2010-2015 年左右随老板、方太的高端定位明确而逐步扩大,随着公司在 2015-2017 年高端化进程中激进提价而缩窄明显,并在 2018-2020 年随公司提价放缓而趋于稳定。

根据奥维云网公众号数据,公司烟机与老板、方太的年度累计均价价差分别从 2015 年的 1500、1700 元左右缩窄到 1000 元、1100 元左右,公司灶具与老板、方太的年度累计均价价差分别从 2015 年的 700、800 元左右缩窄到 500 元、700 元左右。

在带动单价提升的同时,高端化推进公司整体业绩改善。

公司主营业务营收同比增速从 2016 年起由负转正,并在 2017 年达到 29.40%,毛利率稳定上行,综合毛利率从 2015 年的 38.56%提升至 2017 年的 47.14%。从更改定位到大胆革新产品,以提升整体价格以 及盈利水平,公司高端化之路凸显管理班子革新魄力及管理能力,体现长期发展潜力。

5.2 展望:新帅上任,管理层年轻化或开启治理优化

2017 年起,公司目标客群锁定年轻知富阶层,潘氏管理层组建并带领新高管团队通过一系列紧贴时下热点、灵活多变的营销策略成功树立公司高端、时尚、年轻的品牌形象,年轻化与专业化的团队确保转型思路清晰,奠基品牌力提升。

近期潘叶江董事长兼任总裁全面接班,相较原总裁与当前公司以年轻群体为核心客群的新渠道新营销路径更为契合,若此前潘氏家族接管标志着华帝公司治理从多头管理状态走向正常,本次新总裁接班或将开启公司治理从正常进一步优化改善的新篇章。组建年轻化专业化团队,奠基销售管理能力提升。潘氏接手管理层后,除在经营层面高端化转型外亦着手组建年轻且具备专业经验的管理团队,奠基后续以高端化、年轻化为中心的营销策略下销售管理能力的建设。

现任高管团队从 2017 年起逐步组建,整体看平均年龄仅 50 岁,且不乏硕士或专业经验丰富的人才,与公司年轻化的产品定位及营销策略相契合,且高度一致的利益关系确保执行效率。其中,韩伟高级副总裁、王操副总裁在渠道建设及管理方面从业经验丰富,或帮助带动团队整体营销管理能力的提升;韩伟高级副总裁、仇明贵副总裁、王操副总裁曾为公司管理人员,潘浩标副总裁、何淑娴财务总监与董事长潘叶江先生具备多年共事经历,整体上管理层利益高度一致,有助于保障公司决策目标清晰且高效执行。

品牌形象建设力度持续加深,形式灵活紧贴时下热点。

在年轻化、专业化团队的管理下,公司逐步明确高端形象并锁定年轻知富阶层,并利用一系列根据时下热点灵活多变的营销策略推动品牌形象深入人心。

在 2015 年潘氏接管管理层并确立高端化的发展路线后,公司明确“高端智能厨电”定位,通过聘请当年高调举办豪华婚礼的明星夫妇黄晓明、Angelababy,结合植入热门视频节目与热门电视台黄金时段等措施迅速在消费者心目中树立高端化、年轻化的品牌形象;

2017 年,公司将目标消费群体聚焦年轻知富阶层,并通过聘请当年热门剧集《楚乔传》主演林更新、赵丽颖作为代言人,以及合作好莱坞 IP《变形金刚 5》、联合媒体推出短剧等形式输出品牌形象,贴近目标客群喜好并深化客户有效连接;

2018 年,公司结合全球关注的世界杯足球赛事,举办“法国队夺冠,华帝退全款”营销活动实现品牌在短期内的大规模推广,且该营销活动荣获 ADMAN 国际大奖整合营销实战金案奖;

2020 年公司紧贴国风浪潮在敦煌举办“国风盛典”品牌发布会并发布敦煌联名产品,2021 年公司签约潮流偶像 00 后小花欧阳娜娜作为公司魔尔套系厨电代言人并将品牌定位调整为“全系时尚厨电”,进一步深化公司产品高端、时尚、年轻的形象,提升在消费大军 Z 世代群体中的品牌影响力。

新帅董事长兼任总裁,执行层年轻化或开启治理优化。

在公司高管团队已大幅年轻化且高端、时尚、年轻的品牌形象初步树立的基础上,新帅潘叶江董事长兼任总裁可提升管理效率并推进执行层大幅年轻化,进一步契合公司形象与营销策略,有望开启新一轮治理优化。

12 月 6 日,公司发布人事变动公告,由于工作调整的原因,原总裁潘垣枝先生辞职并转任副董事长,并由董事长潘叶江先生接任总裁。本次变动为公司组织架构优化,并未影响公司整体发展布局。

一方面,董事长兼任总裁后管理层与执行层合一,有助于公司提高管理层沟通和决策效率,推进内部运营效率优化;另一方面,从年龄上看新任总裁潘叶江先生现年 44 岁,而原总裁潘垣枝先生现年 60 岁,执行层的大幅年轻化或进一步提升公司设立并执行策略的灵活性,并进一步契合公司形象与营销策略。

整体上看,若此前潘氏家族接管标志着华帝公司治理从多头管理的状态走向正常,本次新 总裁接班或将开启公司治理从正常进一步优化改善的新篇章。

6. 盈利预测与估值水平

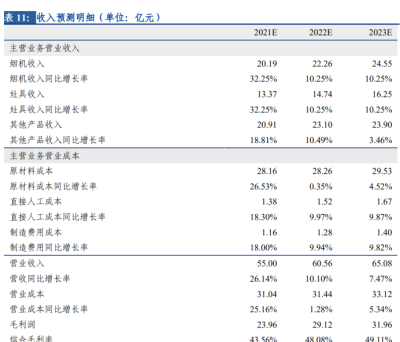

我们基于以下核心假设进行盈利预测:主营业务收入:

1、烟灶产品:2021 年原材料价格上行背景下单价提升明显而销量增长相对平缓,2022 年原材料价格下行预期下单价提升预计放缓。预计公司烟灶产品 2021-2023 年分别增长 32.25%、10.25%、10.25%。

2、其他产品:由于部分产品处在投入期,整体提价相对平缓,2021-2013 年营收分别增长 18.81%、10.49%、3.46%。

主营业务成本:

1、原材料成本:2021 年原材料价格上行相对明显,2022 年预计单位原材料成本下行,整体增长放缓。预计公司原材料成本 2021-2023 年分别增长 26.53%、0.35%、4.52%。

2、直接人工成本、制造费用成本:预计随销量规模扩张而稳定增长,直接人工成本 2021-2013 年分别增长 18.30%、9.97%、9.87%,制造费用成本 2021-2013 年分别增长 18.00%、9.94%、9.82%。

6.1 估值

公司作为头部厨电品牌领先优势稳固,当前存在地产、成本与管理三重改善预期,有望于 22 年中迎来经营拐点。预计 2021-2023 年实现归母净利润 3.87 亿元、5.53 亿元、7.09 亿元,对应当前股价的 PE 为 14、10 和 8 倍。

7. 风险提示

地产周期反转不及预期;下沉市场渗透不及预期;管理能力改善不及预期;原材料价格压力缓解不及预期。

弓中号:搜索老范说评